不善理财,最严重的情况会怎样?加入破产大军行列!

大马破产情况有年轻化的趋势,每100人当中,就有1个破产人士,大马信贷评估报告公司(RAMCI)估计,每年约有8000至2万人申报破产,这当中又以千禧世代属于重灾区,破产人士近9万人。

破产,已不再是“遥不可及”的事情,皆因破产最常见的原因都与我们的生活息息相关————拖欠卡债、车贷、个人贷款是导致破产的3大原因。

令人忧虑的是,越来越多千禧世代因为理财不当,成为了破产大军的一员,情况到底有多严重?数据显示,每10个破产人士当中,有6个的年龄是25至44岁之间,当中3.44个来自35至44岁。

报穷局数据显示,截至2017年杪,大马共有30万零958宗破产案件,而由2013至2017年杪的短短5年里,也累积了10万零610宗破产案件。

从数据里不难看到越是繁荣的城市,破产案件也越多,这似乎与当地越容易接触花钱的项目有关;在2013至2017年期间,雪州是最多破产案件的州属,共有2万7051宗,单2017年就有4458宗,紧接其后的是有1万3561宗的联邦直辖区和1万1957宗的柔佛,而全马最小也是人口最少的玻璃市则有462宗破产案件。

以年龄区分,2013至2017年期间,最多破产者年龄介于35至44岁,多达3万4606人或34.4%,另共有2万6535人或26.37%是来自年龄介于45至54岁者,2万4650人或24.5%来自25至34岁,25岁以下的破产人士也有多达1136人,占总数的1.13%。

车贷和私人贷款最多

导致破产的首5个主要原因依序为购买汽车(26.44%)、私人贷款(25.78%)、房屋贷款(16.71%)、商业贷款(10.23%)及欠卡债(8.58%)。

值得留意的是,导致破产的其他原因还包括交际贷款(5.64%)、企业贷款(3.23%)、拖欠所得税(1.2%)、教育贷款(0.06%)等一些平常人并不会多加留意的事情。

如果以领域或工作来区分,在2013至2017年期间,最多破产人士是来自私人领域,有多达4万8552人或48.26%,因为做生意而破产者则有9.81%,公共领域也未必是铁饭碗,也有4.19%的破产人士,就连受人仰慕的专业人士,也有2.06%申报破产;不得不关注的是,在这5年里,竟然有6名破产人士是学生。

每户家庭平均背债18万

追根究底,导致破产的根本原因就是不善理财,他们不了解存款、投资、谨慎贷款的重要性。

国家银行2017年数据显示,大马2017年家庭贷款高达1.14兆令吉;假设以国内630万户家庭计算,平均每户家庭背负约18万令吉的债务,这些债务包含房贷、车贷及个人贷款。

国行报告也指出,大马家债情况虽有所放缓,惟2017年家债依然占了国内生产总值(GDP)84.3%比重。

大马消费人协会联合总会(FOMCA)首席营运员萨拉瓦纳引用联合国发展计划署(UNDP)2013年大马人发展报告,超过半数的家庭即多达53%的家庭没有任何金融资产,其中63%来自农村家庭,45%来自城市家庭,更甚的是,有多达88%户家庭并没有任何存款。

数据显示出令人担忧的情况,有多达57%非巫裔土著、55%巫裔、45%华裔及44%印裔并没有任何金融资产;而在家庭“零存款”项目中,竟有多达90%的农村家庭没有任何存款,城市家庭情况同样令人忧心,有高达86%。

显然,就算是城市家庭,也未必晓得金融资产的重要性,意味他们不单没有任何保险,甚至连可应急的备有资金和养老的雇员公积金也没有。

国行报告显示,69%大马家庭的金融资产大都属于存款及单位信托基金性质的流动性金融资产(LFA),这当中月入超过5000令吉者更踊跃拥有LFA,而月入少于3000令吉者,仅有9%者拥有LFA。

国行认为,个人贷款者只有在本身的流动性资产超越总债务的情况下,始能拥有有效的财务缓冲,而月入超过3000令吉者被评估为拥有足够的财务缓冲。

报告指出,拥有财务递减(FM)负数者的供款与收入比率(DSR)高于60%及月入少于5000令吉,显示出国人的负债情况已超越可承受的情况。

低收入 高负债 低存款

另一份国库控股研究院(2014年)报告显示,家庭收入中值为每月3626令吉,个人收入为每月1700令吉;同时,62%雇员公积金局活跃会员收入少于2000令吉,20%收入少于900令吉而贫穷线为930令吉,这显示国人低收入、高负债及低存款的情况。

做生意培养理财能力

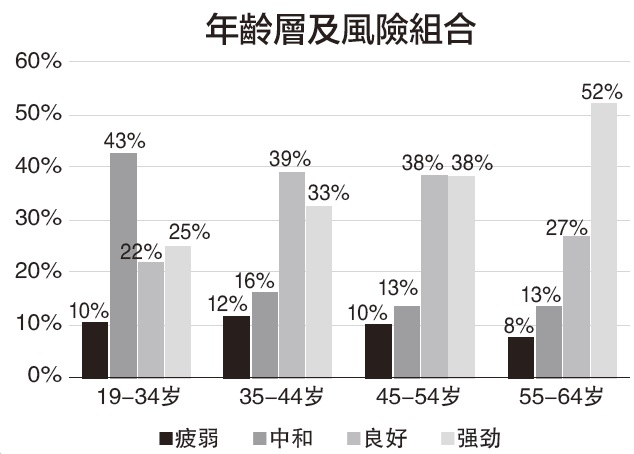

RAMCI所做的信贷评分个人资料统计显示,年长者在管理财务上,远比年轻人来得有效,而做生意者在理财方面的经验也较优。

数据显示,高达80%的55岁及以上者拥有良好或强劲的风险状况,显示他们更清楚如何理财;而千禧世代中,仅有47%的财务是处在良好或强劲风险状况。

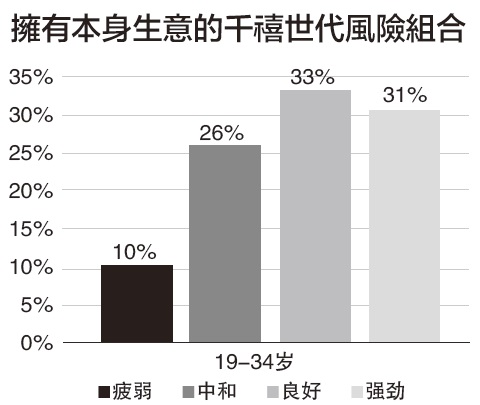

虽然千禧世代在理财能力表现较差,惟数据也指出,本身拥有生意的千禧世代在理财方面,表现却比其他同龄的还要好,意味在处理本身生意时,能够培养理财能力。

RAMCI指出,在千禧世代财务状况中,财务疲弱的有10%、中和表现的有43%、表现好的仅有22%及表现强劲的为25%;有9%的千禧世代拥有本身的生意,其财务状况相对亮眼,有多达31%者财务表现强劲、33%表现良好、26%中和表现及10%疲弱。

从小灌输正确价值观和态度

萨拉瓦纳指出,财务教育无疑是非常重要,尤其是对年轻的就职人士来说,据国内一些数据显示,破产的年轻人多达8万5175人。

平均每天61人破产

他直言,年轻人无法有效管理他们的财务,报穷局数据显示,平均每天有多达61人破产,58%年龄低于44岁,原因不外乎无法偿还车贷、无法有效使用信用卡和庞大的个人贷款等。

萨拉瓦纳认为,想要避免破产情况加剧,首先必须从小开始灌输正确价值观和态度,因童年时期获得的价值观和态度对往后的理财习性影响深远。

他指出,理财教育必须涵盖多个方向,包括个人理财规划与管理、金钱管理、信贷管理、诱惑消费、购买资产(汽车及房屋)、了解保险、了解投资、保护自己免受诈骗、退休计划及面对问题该向谁投诉和去哪里寻求帮助等。

“帮助年轻人了解财务规划的重要,是确保他们能够在未来进行储蓄的最佳方式,且让他们能够在未来拥有稳定的财务状况。”

没有信贷

记录银行不批贷款

大马信贷评估报告公司首席执行员赖逸琦赞成,35至44岁是建立事业及家庭的年龄,却也是最多破产人士的年龄层,显示必须从年轻开始,即教育他们如何理财。

她指出,国人想要达到有效理财,首先就要了解本身的财务状况,只有在清楚债务、收入的情况下,才能做出相应的对策。

64%国人从不查看信贷报告

“我们发现,有多达64%的国人从来没有查看他们的信贷报告,另有56%不晓得信贷评分的作用和影响,主因是他们认为本身没有任何贷款,而不需多此一举查看。”

赖逸琦指出,很多人不晓得信贷评分的重要性,“其实,信贷评分也将影响求职情况,举例银行在招聘员工之时,也会关注该员工的理财能力,就算是生意伙伴,情况也是相同。”

赖逸琦表示,消费者必须提升本身对信贷评分的认知及时常保持健康信贷评分的重要性。

“事实上,健康的信贷评分能够加强消费者本身的财务情况和信贷管理,提升自我检讨能力加强本身的自控纪律,这也让他们在买车买房之时心中有谱,了解自己的财务能力。”

赖逸琦也提出一个时常被忽略的原因,“检查本身的信贷情况,也能够让你晓得本身的身份是否有被盗用作为贷款之用。”

银行注重信用卡准时还款

赖逸琦表示,信贷评分非常重要,如果本身没有还债记录,在向银行借贷时,就会面对阻力,这也是毕业生向银行贷款,但难以获批准的原因。

“想要在进行大型借贷之前拥有良好的还贷记录,最好的方式就从使用信用卡做起,准时偿还信用卡、不使用超过信贷额度,都是必须注意的事项。”

赖逸琦解释,有些人没有申请信用卡,因为担心沦为卡奴,其实如果管理妥当,使用信用卡有很多好处,除了准时缴付信用卡账单能够提高信贷评分外,还包括交易便利,可以存积分还礼等。

值得注意的是,许多年轻人无法控制使用信用卡,甚至申请信用卡不是为了交易便利,仅仅是为了信用卡赠品,而这将导致个人可能因为“滥用”信用卡而债台高筑,最后就落得破产的下场。

赖逸琦直言,每家银行都有本身内部的信贷评分,这能够让银行藉以批准或拒绝申请者的贷款申请,因此检查本身的信贷评级,能够提高贷款几率。

普遍上,信贷评分依据新贷款申请、偿还记录、司法记录、贷款期限及信贷额度使用率来评定。

赖逸琦解释,偿还记录很重要,因为能够从中晓得借贷者是否有准时偿还及了解偿还的情况,所以建议借贷者准时偿还信用卡账单,以便能够拥有“干净”的偿还记录。

她补充,至于信贷额度,则是观察个人是否拥有超额使用的情况,加上信贷额度用完,在没有缓冲时间的情况下,意外发生之际,该怎么处理。

这可以理解为贷款者在发生意料外的情况下,是否拥有能力偿还贷款。

赖逸琦指出,银行在批准贷款前,会考虑一个人的收入、独立性和其他负担,因此也会出现的情况是,信贷评分高,但贷款申请依然被拒绝的情况发生。

“因为他们的负担过重,就算本身的偿还记录良好,但是增加新贷款,将使得他们难以负担。”

如何加强信贷评分?

赖逸琦也授招,如何加强本身的信贷评分。

最重要的一点是必须时常查看信贷记录,同时保持良好的偿还账单情况,其二为管理好信用卡,最好就是不要持有太多信用卡。

另外,不要让本身的信贷记录出现逾期账户、破产及触法记录。

赖逸琦也提醒,千万不要因为签购新信用卡有赠品,而使用多张信用卡,而是在有需要的情况下,才持有新的信用卡。

如果你错过了付款,请获取最新信息并保持在最新状态,最后,应该还清债务,而不是让债务在信用卡之间不断转换。

信贷评分(Credit score)

信贷评分是3位数的数字评分,获得越高的评分,拖欠贷款的风险则越低,也是协助放贷者作出借贷决定的方式之一。

信贷评分是强大的财务管理工具,可以藉此检查本身的信贷记录,设定还贷提醒继而降低欠债金额和获取最新动态。

另外,信贷评分也能帮助建设未来财务状况,建立信贷和维持好的信贷记录。

结语

近期已有越来越多年轻人加入月光族行列,他们的财务管理能力让人忧虑,越早灌输正确理财教育,才能让他们越早做好理财规划,踏上财务自由之路。下期,就来探讨千禧世代可以如何增加收入。

*千禧世代泛指1980至2000年出生的人,他们出世的时间点与电脑面世时间相近,成长期间与互联网为伍,思想更是受全球化深深的影响,倾向依赖电子产品及社交媒体,无论大事小事,都会放上网,有事大都情愿向“谷神”(谷歌)请教,也不愿询问长辈。

相关报道

b025a5cb-4335-4917-8466-880112c922cdb8bec14c-fda5-4388-ba9b-6540fe6901d3_cut.jpg)

d83c8db1-ee15-40e5-9135-dc1bd73e2ca00688e627-40eb-4fd9-855a-60273eed72f5.jpg)

87cf6c57-2c6a-4929-a9bb-b401126c344e19cbeb18-e9a8-4cbf-851c-fd4f7d7fa775.jpg)

71385ded-6cb0-422d-9339-7278ae08b889cce91025-10e0-40da-8906-61fb4e2de699_zsize.jpg)

ed68d41b-bb62-4368-b7ef-d5635c828cce6cee91d1-e6d3-4d3f-8a72-c4324ccf3f1f_zsize.jpg)

492184a6-0eb5-44e2-a4ca-59e827a3843a77a8bff0-709b-4e05-8808-c7001fc21d44_cut.jpg)