国内银行资金充足,可应急迫之需,银行体系马币流动性,更从2018年上半年的1562亿令吉,走高至下半年的1718亿令吉,并与2017全年的1762亿令吉相去不远。

外资撤走风险减

国行2018年金融稳定与支付系统报告说,外资撤走风险告减,目前的资金适足水平,压力测试持续可抗衡资金流动风险和保持韧力。

这主要受到稳定的资金来源和长期借贷支撑,贷款对资金比(LTF)和贷款对资金与股本比率(LTFE),银行业流动性覆盖比率(LCR),即2015年实施以来的衡量高素质流动性资产(HQLA),可在30天非常时期的压力情况过关。

报告说,非银行金融机构(NBFIs)的风险组合保持不变;退休基金和基金管理成为NBFIs重大组成;40至45%为是债券和证券,皆为长期政府债券和高评级企业债。同时也朝足够水资产管理流动性风险。

报告说,银行2018年保持资本健全,尽管大马财报准则第九条文(MFRS9)在新减值准则下要求高拨备,导致银行资本比普遍低于2016年水平;然而银行皆拥有庞大过剩资本作为缓冲。

四分之三的银行资本置于吸损工具,如股本、保留盈利和储备金。而且,2018年银行维持亮眼盈利,这主要透过贷款活动扶持收益增长和持续改善效益。

银行的税前盈利走缓,一方面是财报准则九设定更高银行拨备,同时也在1月的隔夜政策升息声付更高存款利息,惟银行自2010年实施的法定储备缓冲了高拨备冲击。

扣除了减值拨备和营运成本后,银行赚益普遍走高,加上贸易投资收入走高,使2018年上半年状况有利金融市场。

银行资产素质一般健全,惟家庭贷款一些区块出现贷款的高减值拨备,特别是高价值房产和个人贷款更是如此。

国行实施负责任融资标准,确保2012年起的新贷款素质健全,银行也须时时管理信贷风险,包括一遇摊还困难即重组贷款以防进一步恶化。

●保险与伊保

2018年保险与伊斯兰保险持续具韧力,资本适足率稳在245%,超越最低法规水平的130%。

保险与伊保险2018年盈利走低,主要是寿险和家庭险在证券与债券投资经历未实现投资亏损;惟净保费增长和开销改善仍支援盈利。

普通保险与伊保险盈利改善,主要受车险保费增长烘托,汽车销售在税务假期期间改善。

火险与医药健康保险也录更高保费增长,原因是医疗成本走高和人们对医药保险需求走高。海事、航空与转运保险业务,则因岸外油气相关需求而显疲弱。

●偿付能力压力测试

报告指出银行对银行与保险偿付能力压力测试中,显示银行能透过拥有资本与盈利良好吸纳潜在亏损,银行体系的资本比远远超越最低法定标准。

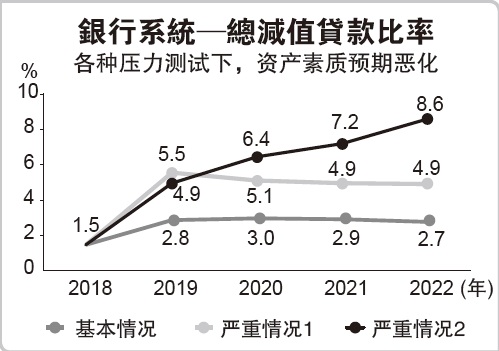

最糟情况下银行体统的逾90%亏损是由信贷风险驱动,尤其贷款减值拨备将在压力测试中显著增加,总减值比率可高达8.6%,足以与过去10年的最糟经历相比。

有关风险来自非金融企业(NFC)大型借贷者,或者是以往受鉴定为缺乏信贷风险的领域借贷者;其他也包括建筑与产业相关领域。

家债占银行总亏损的35%,其中48%亏损来自车贷,三分之一由月入低过5000令吉借贷者组成;房屋贷款的亏损占四分之一。

市场和外围融资震荡冲击微

报告指出,市场和外围融资震荡冲击极微,国行去年起对银行间引起的连锁性的增加评估显示,有关风险对银行总亏损仅银于6.3%。

在严谨的压力测试下,金融机构仍保持韧力。在银行组合层面,7家银行违反最低法定资本需求,主要是暴露于大型借贷者,惟这些银行仅占银行体系资产的9.7%比重。

寿险和普险的远高于最低法定资本比例,因而保持韧力;寿险与普险风险所构成之风险,约占总亏损的58%与82%;普险多受高索偿所累,是招致总亏损第二大贡献因素。

2018国行年报/金融报告

b025a5cb-4335-4917-8466-880112c922cdb8bec14c-fda5-4388-ba9b-6540fe6901d3_cut.jpg)

d83c8db1-ee15-40e5-9135-dc1bd73e2ca00688e627-40eb-4fd9-855a-60273eed72f5.jpg)

87cf6c57-2c6a-4929-a9bb-b401126c344e19cbeb18-e9a8-4cbf-851c-fd4f7d7fa775.jpg)

71385ded-6cb0-422d-9339-7278ae08b889cce91025-10e0-40da-8906-61fb4e2de699_zsize.jpg)

ed68d41b-bb62-4368-b7ef-d5635c828cce6cee91d1-e6d3-4d3f-8a72-c4324ccf3f1f_zsize.jpg)

492184a6-0eb5-44e2-a4ca-59e827a3843a77a8bff0-709b-4e05-8808-c7001fc21d44_cut.jpg)