人人喜爱的金钱货币,是衡量所有物价的指标。今年马币兑美元一贬再贬,掉至5年最低。是甚么原因,使握在手上的马币份量一点点流失?汇率下跌的赢输家是谁?马币还会“跌跌不休”吗?政府能够做点甚么吗?马币弱势期又该如何投资呢?

ADVERTISEMENT

为何马币跌跌不休?

马币兑美元在8月8日(星期一)早上一度滑落至4.4628,写下2017年1月以来的近5年半最低。今年首7个月,汇率从2021年底的4.17贬值了6.4%。

左右货币价值的因素有很多,供需、经济增长、利率等因素都会影响货币汇率。诺丁汉大学经济系助理教授肖赛子博士受询时解释,一个国家货币的强弱,也是市场对它的价值预期评估,例如这个经济体的走势是不是够强、核心能不能支持货币上涨、储备金能不能支撑债务和进口,都会影响货币价值。

过去几次,马币走在低水平的原因都不尽相同,这回也并不是贬值幅度最大的一次。1997年爆发的亚洲金融危机,东南亚各国货币都受到强烈冲击。1998年1月马币兑美元一度跌至4.88,是历史最低点。5年前,政治大事如特朗普当选美国总统、1MDB案、第14届大选前后的不确定性,动摇了投资者的信心,造成马币兑美元走低,唯一的共同点是5年前美国也是正处于升息循环。

美元强势 新兴货币承压

这次马币兑美元走低,主因是美元强劲。美国联储局的货币政策收紧,大幅度升息抗通胀,导致美元强势升值,直接打压其他国家的货币,包括马币。

达证券(TA)研究部门高级副总裁卡拉赫哥文登(Kaladher Govindan)表示,目前大马隔夜政策利率为2.25%,与联邦基金利率的差距已转向负值-25个基点,这是自2007年12月以来的首次。

“此外,第二季中国经济疲弱带来的负面情绪,亦令马币表现恶化。年初至今,人民币下跌了1.2%,要注意的是,这半年人民币和马币之间的相关性非常高,达到98%。”

升息后美元相应变得很有吸引力,肖赛子说:“从货币流动角度,当美国利率水平变高,资本就会从利率低的国家,通过借贷行为,到高利率国家进行投资。美元在动荡的时候成为避险资产,外资从发展中经济体流到美国,马币也不能幸免于难。”

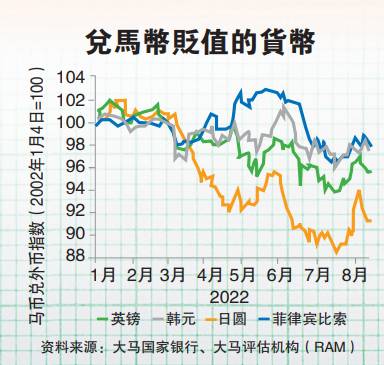

因此,马币并不孤单。大马评估机构(R A MRatings)资深经济学家兼经济研究联合主管温凯杰说,由于大多数亚洲中行没有像美国那样积极升息,这些新兴市场货币也面对著本币兑美元贬值的问题。

根据MIDF研究,马币走弱的程度跟其他国家比起来算是排行中位。日圆兑美元在3至6月贬值近15%,欧元兑美元一度跌至一对一的重要心理关口,泰铢也在半年贬值超过8%。

相比之下,马币走弱显得没那么糟糕。肖赛子说:“从经济基础来看,大马今年经济成长趋势普遍看好。6月通胀尽管走高,仍在温和3.4%增幅,内部是乐观的。”意味著现况不至于如1998年金融危机的地步,无需为了防止货币被突击而把美元和马币挂钩。

本币贬值影响经贸

尽管如此,货币流通国内和全球,波及范围是全面的。通常本币贬值对经贸有两种影响,卡拉赫哥文登表示,一般规则是,出口商将受益于以美元报价的商品,因为疲软的本币将转化为更高的收入。同时,进口内容高的业者会感到压力,尤其是当他们无法将额外成本完全转嫁给客户时。

成本走高将转嫁

虽然常规如此,但是在生产链结构复杂的现代,事情不能一概而论。

“出口商不一定是马币疲弱时的赢家,当发生一些无法预料的事件,例如疫情导致全球供应链中断,原材料价格上涨,出口公司净利也会受损。”

Areca资本首席执行员黄德明接受专访时指出,很多出口商的原料都是进口的,加工后再出口,因此美元升值会有成本影响,尤其是无法提早预测订单量和定价时,马币走弱后订单才进来,就会出现价格冲击。

“有的工程需时数年完成,例如建筑业的钢铁材料属于进口,在难以估计长期汇率的情况下,成本或会超出预算。此外,持续疲弱的马币,导致入口企业的成本不断增加,演变下去就是成本转嫁和涨价。”

肖赛子指出,要从成本和收入两方来看。

例如那些外币贷款比例大、短期外债多的公司,面对马币贬值就会有还款压力,而以美元为收入的上游的出口商,则能有所收益。

布置远期订单 做好对冲合约

收支组合结构和流向不同,同样一叠马币,各人感受有异。然而,汇率变化并非是不能应对的事。

黄德明说,很多以外汇交易的进出口商都会先布置远期订单,做好对冲合约,例如手套行业在入口石化材料时以美元结账,通常会先做对锁,以防被美元波动影响太多。另一方面,美元走强让出口商的汇兑收入提升,因此有调整售价的空间,趁此机会变得更有竞争力,这对大马出口业是加分的。

温凯杰说,往好的一面看,马币兑美元走弱,的确有助提升本地以主要出口导向的行业,例如电器和电子产品、入境旅游,特别是新加坡人带来的旅游业务,可能会因马币疲软而增长。

成本涨不停 打击经济消费

要注意的是,马币持续走弱,或导致入口成本不断增加,国家贸易盈余收窄、打击国内消费和经济成长。

黄德明说:“若情况继续,出口额被入口额赶上,贸易盈余缩窄,导致国内价格上涨和通胀。”

这又回到马币贬值的源头。原本美国是为了降通胀而大幅度升息,结果却让各国赶不上,变成了货币贬值,导致再有涨价忧患,这个走向违背升息的原意并有矛盾。

一波未停一波又起

黄德明认同,美国升息时间有点迟。去年美国就重开经济,今年才决定升息,步伐又急,没有软著陆,打击了市场信心,让大家担忧美国经济衰退。大马和各东南亚国家今年才全面开放,马上要面对升息环境,通胀未降,可能又一波来袭。总的来说,是步调赶不到一块,导致出现这样的循环。

卡拉赫哥文登认为,马币若持续疲软、通胀上升,可能会限制私人消费和经济成长。

“消费者的支付能力再下降,将影响国内消费和私人投资,继而降低经济增长。”

温凯杰也说:“供应链问题和俄乌战争导致全球通胀,大宗商品和能源价格已经在高位,如果马币兑美元持续走弱,将进一步加剧进口价和其他成本上涨。长期可能会抑制商业活动和投资意愿,同时也会把成本转嫁给消费者,损害消费需求。”

国行不激进升息 动用外储调节

除了升息,政府是不是有其他方式干预货币?

温凯杰认为,大马采取灵活的汇率政策,因此国行通常不会积极动用外汇储备来影响马币汇率。

“这次马币贬值并非源于大马经济疲软,而是美方走强。在美国的通胀得到控制之前,预计马币兑美元将保持低迷,所以国行对外汇市场的任何干预都是没有根据的,而且可能是徒劳的。“肖赛子表示,汇率并不是一个经济体说了算,当局只能通过货币政策进行调节机制。当中有两个方式,即之前所说的升息及动用外汇储备。

她笑说:“不过如今看到,各国无论加息怎么猛,都不及美国。事实上,大马国行这几年都有动用外汇储备做调节。”

外汇储备是中行以外汇形式持有的储备资产,用于支持负债及影响货币政策。当储备增多,意味国家购买力增强。根据一份报道,亚洲其他新兴经济体也正利用外汇储备来支撑本国货币,而不是全力以赴加息。牛津经济研究院经济学家荷姆斯对媒体表示,亚洲经济体多数都是出口国,通常不会担忧货币贬值,问题是今年汇率变动规模大,而且多数亚洲国正在对抗高通胀,因此动用储备金。

至于我国的储备金和外债情况,上周国行公布,截至7月29日,大马外汇储备为1092亿美元(约4867亿令吉),虽然比去年底的1169亿美元减少约6.57%,但仍足以融资5.8个月的进口需求及偿还1.1倍的短期外债。截至去年底,外债为1兆零703亿令吉(约2570亿美元),其中短期外债是3942亿令吉(约885亿美元)。总外债占国内生产总值(GDP)的69.3%,而短期外债占GDP的36.8%。国行在报告中表示我国外债处于可管理水平。

不过黄德明说,虽然我国的美元债务不是很多。

但是当马币持续疲软,外资买大马政府证券和债券时,或会要求更高利息,导致大马债券的需求和供应有压力。

马币具弹性

美元是当今最主要的交易货币,马币无可避免仍要存活在美元的强势下。正面的是,今年马币兑其他国家货币表现出弹性一面。针对不同国家汇率而办事的人来说,是好消息。

MIDF研究指出,在今年首7个月,马币兑欧元升值4.1%、兑英镑走高4%,兑日圆上涨8.4%,兑泰铢扬升2.4%。

对需要到特定国家旅游和求学的本地人,例如到英国、日本和欧洲,是买入当地货币的时机。在本地旅游业,马币廉宜反而能够吸引游客前来消费,未尝不是刺激经济的时候。

对于一直有投资汇率的人来说,这是入手目标货币的时候。不过,马币不会持续走弱。卡拉赫哥文登说,国内经济持续有动力,投资者会对马币情绪改善。所以他建议,交易者应该相信的是基本面,以此理念投资汇率,并在马币最弱的水平上持长仓。

肖赛子认为,整体来说其他货币的涨跌只小幅度影响部份人群。“美元还是最重要的货币,是国际贸易结算币,最被广泛接受的一个币种,其汇率情况依然需要被紧盯。”

美升息左右马币

无论如何,接下来美国的升息幅度,仍然左右著马币价值。温凯杰认为,只要联储局透过加息管理通胀,货币还是可能波动。

“话虽如此,市场可能已基本消化了升息预测。接著随著美国通胀降温和增长放缓,预计加息只是小幅度,不至于支持美元大涨,因此下半年应该不会再看到马币大幅贬值。”

他说,大马首季经济复苏程度健康,第二季预计持续涨势,这将使国行能继续把利率正常化,预计到明年都会稳步加息。除非出现其他难料的情况,否则这将有助阻止资本外流,避免马币再贬值。

肖赛子估计,联储局还有180个基点的加息空间,可能继续令马币兑美元在来临两季承压,高于4.40。此外,美中关系紧张、欧洲能源危机、全球经济放缓担忧,都是会让马币疲弱的因素。

力保经济增长 马币有望回升

“不过,只要内部力保经济增长,加上货币政策,马币有望回升。目前,人民还是要谨慎过日子,规划成本和支出,尽力增加收入。”

卡拉赫哥文登也说,国内外形势都可能让本币在年底前表现更好,国内基本面完好,在中国经济复苏和原油价格支撑下,马币有望有序交易。美国放缓升息,表示外围金融市场的波动对马币的拖累会较小。

“国内经济复苏,国行储备金也在健康水平,在经济成长支撑之下,相信马币会在下半年走高。”

黄德明希望政府的补贴和顶价政策稳定,有助市场情绪。

“有利的是,大马拥有石油等软商品作平衡,减缓了物品涨价,接下就观察财政预算案、国内经济和赤字等会影响外资和马币的因素。”

他期待如市场预测般,接下来美国通胀将见顶,升息方面会缓一口气。

“当国行稳步升息,缩小和美国的距离后,能吸引外资回流。各种因素加强马币,届时大家的压力有望减轻。”

结语

这次马币兑美元走弱,并不是内部造成,主要是对手过强。好处是以出口为导向的领域收益看好,但贬值过度,恐怕会侵蚀贸易盈余、消费力和经济成长。随著市场预测下半年美国升息放缓、通胀减低,马币有望回升。

回归根源,货币是人们对一国的价值和信心评估。始终,是经济基本面在支持著货币价值,有持续拼经济,标志著大马财力符号的马币,才会随著提升至更好的价值。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT