(吉隆坡24日讯)环境、社会及监管(ESG)投资有能力在牛熊市为投资加分添色,迅速崛起成为新投资趋势,肯纳格研究也看好ESG发展潜力,建议投资者抢先投资重视ESG的公司将可获得更好估值,但相信公司在ESG信息披露上仍有诸多进步空间,需要透过制度化来方便投资者进行数据比对。

5大主要市场投资额飙至30.7兆美元

肯纳格研究表示,ESG相关投资已成为全球快速崛起的新趋势,根据全球可持续投资评估数据,全球投资者对5大主要市场的ESG投资金额,从2002年的2.6兆美元飙升至2018年的30.7兆美元,反映出成熟投资者开始将目光不再只重视强劲的金融回酬等传统指标,也逐步转移至提升价值或创效投资(Impact Investing)等解决社会变化问题的投资方式。

“新兴市场有许多公司在ESG贯彻上仍略显不足,意味著ESG增长的机会非常巨大。ESG研究供应商Rifinitiv数据显示,大马平均环境支柱的评分仅为57.8,逊于全球平均的59.6,反映出仍有改进空间。”

该行说,强力执行ESG的公司长期表现往往更好,MSCI新兴市场ESG领先指数长期回酬持续超越MSCI新兴市场指数,其中全球金融危机后表现更为明显。

“在2015至2017年牛市期间,MSCI新兴市场ESG领先指数表现超越MSCI新兴市场指数7%,而在2015年熊市时,ESG公司仅录得12%跌幅,较非ESG公司的14跌幅来得更为稳定。”

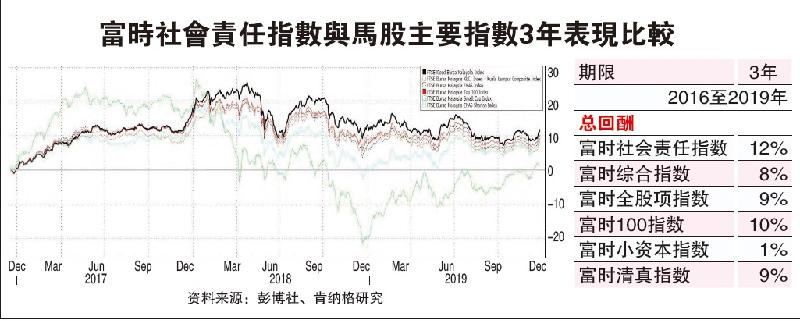

若以马股来看,肯纳格研究指出,富时社会责任指数(FTSE4Good)在2017年牛市时跑赢马股所有指数,并与高贝他的富时小资本指数打成平手。

“若以3年历史(2016至2019年)来看,我们发现富时社会责任指数表现依旧超前,但若以5年期来看,富时社会责任指数表现则不温不火。值得注意的是,当马股今年陷入低迷时,富时社会责任指数跌幅较其他指数来得深,很可能是外资撤离的受害者。”

料可获得更好估值

整体来看,肯纳格研究相信随著利益关系者(政府、监管单位和主要机构投资者)越发重视ESG,相信投资者可以预期更看重ESG的公司将可取得更好的估值。

“大马银行(AMBANK,1015,主板金融服务组)、联昌集团(CIMB,1023,主板金融服务组)、马来亚银行(MAYBANK,1155,主板金融服务组)、柔佛医药保健(KPJ,5878,主板医疗保健组)、ASTRO公司(ASTRO,6399,主板电讯媒体组)、UEM阳光(UEMS,5148,主板产业组)、亚通(AXIATA,6888,主板电讯媒体组)和马电讯(TM,4863,主板电讯媒体组)为ESG首选股,主要是估值诱人及披露得分超过60点。”

该行解释,银行和电讯业凭借高企的披露水平,成为最受青睐的ESG投资领域,其中银行业是最重要单一领域,因领域单靠放贷要求就可影响其他领域转向强化ESG实践。

大马企业披露水平仍不足

随著ESG蔚成风潮,大马政府、监管机构和主要机构投资者也注意到新趋势,并开始透过由上至下的方式给予上市公司奖掖来解决问题,甚至是出台银行业架构来逐步将上述理念渗透至整个经济之中。

其中,大马股票交易所在2014年与富时罗素(FTSE Russell)合作推介富时社会责任指数,根据富时罗素制定的ESG模式来评选出拥有强大ESG实践公司。

马股71公司纳入富时社会责任指数

目前,马股共有71家公司纳入富时社会责任指数,比2014年的24家为多,但肯纳格研究发现富时社会责任指数成份股并未公开,投资者根本无从得知和奖励那些拥有强大ESG实践的公司。

“在当前,如果你没有签购RobecoSam、MSCI公司、Sustainalytics或富时罗素的ESG分析服务,投资者根本很难将ESG数据合理化或整合入他们的财务预测或估值之中。以我们应用在马来亚银行(MAYBANK,1155,主板金融服务组)的简单加权平均评分方式来看,我们在ESG评分中就面对了数项挑战。”

首先,投资者和利益关系者对各个ESG支柱的重要性看法分歧,结果可能导致不同的投资者可能根据内部优先考量、机构价值对个别领域采用不同的加权评估方式,意味著每个支柱和主题的得分出现显著的差距。

值得注意的是,大马和亚洲现有的企业披露水平仍未成熟。在ESG3大支柱中,监管(G)因监管单位强制要求,是信息披露含量最高的环节,相比之下,环境(E)和社会(S)在信息披露上略显参差和一致性。

碳信息数据与实际标准有差距

肯纳格研究从碳信息披露项目(CDPWorldwide)网站中攫取大马公司的碳信息数据,发现与实际标准仍有差距,显示出CDP标准是非常严谨,公司要适应新通报准则并不容易。

“大马交易所(BURSA,1818,主板金融服务组)在2018年报中强调,我国上市公司的可持续性披露需要显著改善,但我们发现并没有办法拿到所有上市公司的重要信息,令数据比较变得困难。”

此外,该行发现多数公司都在隔年上半年发布的常年报告披露ESG数据,意味著实际数据出现3至6个月的延迟效应,加上缺乏具备凝聚力的指南及公众对个别ESG主题的了解有限,这使得不同的投资者接收到不一样的信息。

“数据差据及缺乏可进行快速比对的数据都是显著投资者进行显著ESG评比的主要原因。虽然交易所已在环境社会数据可持续披露指标列明披露系列名单,但并不是所有的公司采用相同的准则,因此我们预期未来披露要求可能更趋强制性和一致性。”

肯纳格研究补充,英国等发达经济体已强制要求所有上市公司需披露碳排放量、人权和董事多元化报告,相信大马也需要跟进强化信息披露的要求,以便营造出更标准化披露的环境。

b025a5cb-4335-4917-8466-880112c922cdb8bec14c-fda5-4388-ba9b-6540fe6901d3_cut.jpg)

d83c8db1-ee15-40e5-9135-dc1bd73e2ca00688e627-40eb-4fd9-855a-60273eed72f5.jpg)

87cf6c57-2c6a-4929-a9bb-b401126c344e19cbeb18-e9a8-4cbf-851c-fd4f7d7fa775.jpg)

71385ded-6cb0-422d-9339-7278ae08b889cce91025-10e0-40da-8906-61fb4e2de699_zsize.jpg)

ed68d41b-bb62-4368-b7ef-d5635c828cce6cee91d1-e6d3-4d3f-8a72-c4324ccf3f1f_zsize.jpg)

492184a6-0eb5-44e2-a4ca-59e827a3843a77a8bff0-709b-4e05-8808-c7001fc21d44_cut.jpg)