问:理财师你好,我是K K,是一家私人公司的管理层,还有1年就要退休,原本财务状况都还不错,但这次受到冠病影响,公司出了问题,我本身的投资和资产也受到冲击,想请教理财师,我还能顺利退休吗?

ADVERTISEMENT

以下是我的财务状况:

我的问题如下:(1)假如我要保持现有的生活水平,还能如期在1年里退休吗?

我的担忧是,目前股市狂跌,我的投资至少少了一半,而且,公司可能会减薪20%(极度可能),我的储蓄一下子大大缩水,不知道能不能应付退休生活。

另外,EPF的利息也会大大减少,如果雇主豁免替雇员缴纳或减少缴纳,我真的很担心,因为我已经有年纪了,不可能再找其他外快。

可以帮我算算在最糟的情况下,我还缺多少退休金?

(2)我目前并没有任何负债,除了要负担父母的医药费吃力些(因为他们都没有保险)。孩子已经长大,不需要我资助,所以我有必要再重新规划我的退休方案吗?

谢谢,感激不尽。

KK上

答:冠病肆虐,影响各行各业,许多没有储蓄的人士以及公司受影响的程度更甚。相信许多人的投资以及存款也都受到影响,致使每个人每天都担忧自己日后的生活是否也会受影响。而KK的担忧相信是很多人也正在面对的问题。根据KK所提供的财务数据,笔者为KK的财务状况做了以下分析:

KK的基本流动现金比率 (Basic Liquidity Ratio)

基本流动现金比率= 现金或现金资产/每月总支出

RM30,000 / RM4,500 = 6.67个月 (标准为3到6个月)

所谓流动现金便是可以立刻将某资产兑换成现金或是能够立刻提取用来救急的现金。在推算财务状况时,基本流动现金比率(Basic Liquidity Ratio)至少要维持在3到6个月的较健康水平。从以上计算来看,KK的基本流动现金比率是大约6.67个月,是处于标准的现金比率。

KK有提到目前并没有任何债务,而又仅有一年就退休,我们可以相信KK已经供完所有贷款。正所谓无债一身轻,KK目前的整体财务状况是处于健康水平。

假设KK要保持现有的生活水平,那他的每年家庭总开销是:

在这个推算,我们没有把一间价值10万令吉的公寓计算在内,因为KK没有说明这个公寓的用途是投资或自住。如果是自住,那KK退休后,还是需要住在这个公寓。

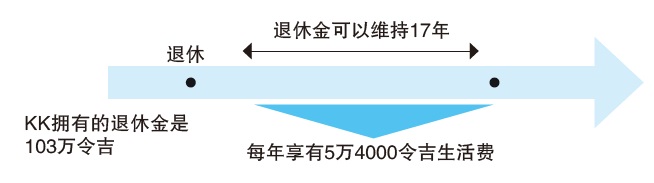

所以,假设KK要保持现有的生活水平,目前的退休资金是足够他生活17年的。

至于这个退休金是否足够供KK退休,这要看他的退休年龄。由于KK只说明还有一年才退休,假设他的退休年龄为55岁,以80岁为指标的话,还有25年的退休岁月。

假如KK于55岁退休,他需要约158万8393令吉的退休金才足够。根据KK提供的数据,他的现有资金加上公积金存款大约有103万令吉。

(1)假设原本退休年龄是55岁,那么KK可以考虑把退休年龄延后。因为一年后退休的想法可能会过于仓促,然后没办法把目前的担忧与顾虑整理清楚。KK可以多给自己几年时间更好的分配自己的储蓄以及存更多的公积金。以下几点是KK可以考虑的:A、是否退休后不再工作?还是兼职副业?B、退休后,开销如伙食费和日常用品是否可以再做调整?C、有无其他被动收入?

(2)从KK每个月的花费来看,日常的费用可以被更好地规划从而减少每月的开销。我们相信当KK退休后,交通费与在外用餐的费用会大大减少,而且不再需要每天定时驾车去公司上班,可以省下部份的交通开销。KK可以在每月费用中尽量只购买一些必要的物品,这样才可以进一步调低目前的每月生活费。

(3)需要审查及规划自己的保险规划,尤其是医药保险。由于KK一直都是父母的经济来源,且父母都没有保险,所以假如有不幸事故发生,这会影响到KK的退休金或许会花在自己的医药费上。KK目前的退休金已经有限,不能再承担其他风险。

(4)KK有提到担心他的股票投资,所以这方面也需重新规划。KK已接近退休年龄,根据投资风险理财比例法则,年龄越高,风险承受能力越弱。对于退休的投资者,控制风险成为首要考虑目标。根据“投资100法则”,KK可以考虑把他约30至40%的资金投资在中风险或以上的投资,比如股票或股票型基金。当然,投资股票需具备相关的知识,比如:

一、了解要投资股票公司营业状况;二、会解读股价走势技术图表为佳;三、时时关注及收集公司的业务资讯。

这些都是非常耗时及需要相关兴趣方可持续。KK也可以考虑将这笔资金投资在股票型信托基金。在信托基金,每一个基金都由专业的基金经理帮你管理你的投资组合,相比直接投资股票,风险相对的较低,也达到分散风险的目的。

不过,由于信托基金牵涉一些额外的费用,所以在投资前,一定要清楚了解投资计划的细节,包括基金过去的回酬表现,提款准则及牵涉的费用。

而KK其余约60至70%的资金,建议选择一些短期且低风险的投资计划,比如债券基金(bonds),虽然这类的投资计划回酬率都不高,但这些回酬一般都会比定期存款高。KK可以咨询专业财务策划顾问或者理财规划师进一步分析及评估现况,以作出调整目前的退休计划。

(5)另外,KK也可以考虑退休后继续做些临时或者短时工作来增加生活的乐趣和扩大自己的朋友圈。KK可以好好利用自己的经验和专长去寻找一份时间较为弹性的职业例如教育或顾问性质之类的工作来分享心得以增加自己退休后的收入也可以提高生活的质量,兼职可以打发时间并与社会保持联系。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT