马股第三季财报全面出炉,整体表现褒多贬少,显露冠病疫情阴霾暂时逐渐消散,特别是疫苗即将面市刺激经济复苏股行情,整体马股前景谨慎乐观。

ADVERTISEMENT

虽然马股仍有下行风险,但随著2021年进入疫情股转入复苏股交替之际,目前实是抢先“趋吉避凶”投资布署良好时机。

年终橱窗粉饰 有望扭转劣势封关

随著疫情冲击减缓,第三季商业及工业活动转向活络刺激下,使马股今年第三季财报表现比第二季来得好,比市场较早时预测更为标青,使分析员认为马股前景已射出一线曙光。

第三季财报胜预期综指年杪目标上调接下来,市场焦点将落在橱窗粉饰活动。自1977年以来,富时综指于12月出现年终橱窗粉饰走高的几率高达83.7%,随著过去两年失灵以下跌之势封关,预料今年在疫情受控及疫苗有望面市激励下,今年12月扭转劣势封关的机会浓厚。

达证券指出,马股在12月出现的年终橱窗粉饰,按月平均投资回酬率达3.5%。

市场预期马股投资情绪回暖,支持马股表现持续改善,特别是经济活动和企业盈利恢复支撑,行动管制令措施逐渐放松、经济活动重新开放和积极的冠病疫苗研究即将面市等利好支持,达证券研究认为,目前是选择投资低价蓝筹股的最好时机。

达证券研究指出,现任政府虽然在国会仅有少数多数票,惟自从2021年度财政预算案第二读于11月26日顺利过关,有助降低现任政府受到严重威胁下台的可能性,从而国内政治局势不确定性有所改善,无疑对马股前景注入一支“兴奋剂”。

随著第三季财报亮眼,达证券将富时综指年终目标从1550点上调至1610点,或等于2021财政年预测本益比的15.5倍水平。

进入2021年,达证券的年终目标从1720点上调至1770点,或等于2022财政年预测本益比的17倍。反观联昌研究将2020年终目标从1520点上调至1628点,2021年则定在1732点水平,主要是疫苗面市、政府提高开销及低利率使市场流动性充裕,预料散户将继续留在场内,交投持续活络支撑向上。

大马投行对富时综指2020年杪目标维持在1530点不变,2021年杪目标则放眼在1700点水平。

综指股盈利全年料萎缩17.2%

富时综指1530点,等于2021财政年预测本益比16.5倍,比5年传统平均本益比18倍出现折价,主要反映及考虑到2021财政年企业盈利复苏预测的风险。

分析员强调,有关风险溢价将随著2021年企业盈利复苏及改善而逐渐降低,使2021年综指朝向1700点迈进。

第三季财报全面出炉后,该行预测富时综指成份股2020年的盈利仅萎缩17.2%,比较3个月前预测为萎缩19.1%,因获得各行业较为广泛复苏支持。基于这点,该行预测2021年综指股盈利将强劲反弹34.2%,比较之前预测为26%。

市场料从疫情股转向经济复苏股,2020年12月综指仍有下行风险。大马投行给予综指年杪目标为1530点,目前综指落近1600点左右,意味著今年仅剩的12月,综指仍有下行潜在风险,预期投资者沽售疫情股,特别是手套股及转向复苏股之故,所以短期内综指仍存回调风险。

随著马股今年杪至2021年前景改善,惟MIDF研究主管英然认为,接下来马股将在起落之中呈扬升之势,因市场还是潜伏著一些下行风险,使未来升势不平顺,投资者仍须谨慎。

5大潜在风险

他指出,目前值得关注的潜在5大风险,分别为冠病疫情再次升温(或是疫苗延迟面市)、劳工市场复苏停滞不前(或失业率高企)、政治风险(影响经济政策方向)、全球市场需求走软、地缘政治风险(特别是美中贸易战拖累全球贸易)。

2021年5大主题

鉴于明年国内经济有望复苏,MIDF研究认为,在大马各项领域当中,特别看好汽车、银行、建筑、手套及保健领域等前景,并把其余领域前景列为“中性”,建议投资者留意5大投资主题:汽车股、银行股、建筑股、周期股和外资股。

汽车银行建筑周期外资股

MIDF研究在线上发布会上表示,目前仍看好手套业务及保健领域,除了疫苗接种需要手套,相信为了疫苗接种,人们也会到医疗保健供应商,而这其中也会减少人们到访医院时所产生的顾忌。

谈及汽车领域,该行指出,有多项强劲催化剂可带动该领域2021年的盈利预测。其中催化剂包括低利率环境、马币升值,经济复苏、公共交通至私家车使用的交替、人们从数项刺激配套中所获取的大量现金(雇员公积金局贡献消减、第二账户提款及6个月延迟偿还贷款措施)。

“汽车领域总销量或在‘免税假期’后走低,惟宏观经济的逐渐复苏有望带动需求量的复苏。”

由于该行的大部份营收来自马币及主要成本为美元及日圆,马币走强也可成为该领域的复苏催化剂。

银行资产质量仍存忧虑

“利率料维持宽松至末季或末季杪,由于利率与汽车业总销量有著逆向关系,这也带动汽车销售增长。”

银行领域而言,也料将受经济复苏所提振。

目前在延迟偿还贷款措施结束后,银行资产质量仍为短期忧虑。

不过,总减值贷款比率虽续增长,惟仍处于可管理水平。在经济复苏及针对性的援助金的帮助下,该比例也料难回到2015及2016年前约1.6至1.7%的高水平。

另外,贷款增长也保持强稳,主要为家庭贷款。在国家经济重振计划(PENJANA)下,房屋及汽车贷款双双出现明显增长。

“我们预期企业贷款可在明年扶持贷款增长。”

经常账户储蓄账户也在近期录得强劲20%上升,虽然明年难以保持同等涨势,惟仍可保持健全,助拉底资金成本,并推高净利息收入。

国行升息料成银行助力

MIDF研究也预期国行将在2021年末季上调隔夜政策利率(OPR),料可助银行领域一臂之力。

建筑领域方面,行管令后,2020年第三季已竣工的工程总值按月飙涨58.6%,至314亿令吉,反映出经济活动恢复后,工程进度披露的一线曙光。

该行表示,目前在有条件行动管制令(CMCO)下,建筑工程仍保持营运,因此相信即使未来疫情严峻,管制令加紧,营运工程都将持续,带来的影响也不会像疫情早前爆发时期那么惨重。

最主要的为政府所推出的690亿令吉发展计划,政府将著重于有高影响力的发展项目,其中超过56.4%也将用于经济发展。

因此,该行预计建筑领域2021年的国内发展总值(GDP)可按年跃升17.7%;2020年为按年萎缩18.7%。

第二及第三季马股主要受顶级手套(T O P G L O V,7113,主板医疗保健组)及贺特佳(HARTA,5168,主板医疗保健组)等手套类股所扶持。

11月则看见市场在出现转投周期性股票的现象。

在这期间,马股主要受银行类股及其他周期性类股所扶持。

回顾上月,11月3日为疫苗发展利好消息首次公诸于世的日期。

此外,在马币走高及经济复苏带动下,该行看好2021年马股能再重获国外投资者的青睐。

该行表示,虽然外资今年纷纷撤离马股,但不排除投向债券市场的可能性。

“大马受的影响并不是最严重的,而是泰国。”

该行指出,这些外资看似倾向于韩国、印度、台湾等市场。

其实,外资外流在3月后都出现改善,而在11月,若去除最后一个交易日,跌度相比10月来得更低。

第三季比一比

今年第三季业绩揭盅后,分析员纷纷调整个别领域评级。

其中,大马投行认为,从经济或疫情中复苏的马股赢家,包括发电业、石油与天然气、海港、机场及消费产品,银行及航空业则是拥有隐忧的赢家。

达证券指出,2020年企业盈利表现遭到博彩和运输两大领域拖累,而2021年则可望获得银行、保健、种植和电讯等领域提振。

肯纳格研究最新的领域评级,给予“加码”为建筑、博彩、胶手套、科技及公用事业等领域,“减码”医疗保健及媒体股领域。

●大马投行

银行航空存隐忧

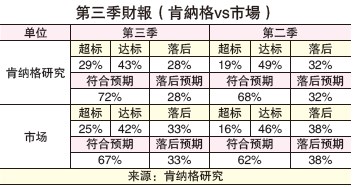

根据大马投行名单,第三季33%股项取得超越预测表现、54%符合预测、13%逊于预测;与第二季比较,超越预测表现者仅有21%、54%符合预测及25%落后预测。

若按季比较,第三季超越预测股项增加12%、符合预测保持在54%无变动,落后预测减少12%,这显示出上市公司财报取得改善。

第二季行管令措施造成马股负面影响,惟进入第三季已改善,特别是各行业经济及商业活动开始升温推动。

预料投资者减持手套股及涨升过高特定科技股,从而转向基本因素较好复苏股领域,特别是银行、电力、油气、消费产品及交通物流等。分析员认为,由于手套股在综指比重“举足轻重”,一旦投资者减持将拉低综指。

手套股回落料影响综指表现

马股首两大手套股在综指比重不低,即顶级手套及贺特佳目前在综指比重占10.2%(2020年10月最高峰达到14.6%),今年5月间才仅占4.9%。在连续走高数倍之下,达到令投资者不敢忽视比重份量,若是这两个手套股回落料将影响综指表现。

该行指出,发电业因商业及工业领域对电力需求有增无减;石油与天然气获得较高原油价格支撑;海港在全球贸易活动复苏推高港口吞吐量中受惠;机场因各国逐渐开放国界推高航空旅客流量;消费产品在政府派发现金援助金,就业市场复苏推动消费开销中获利。

银行及航空业仍存有隐忧。银行将从经济复苏中受惠,不过目前尚难确定疫情对企业不可逆转伤害程度。换句话说,就是银行资产素质问题,实在是不可忽视。

随著冠病疫苗即将面市,对航空旅游业是重大喜讯,预料可从各国重开国界中翻身。不过航空业在疫情期间蒙受严重亏损,航空公司有必要重振资产负债表,意思就是需要注入更多资金,包括发新股向股东集资,从而冲淡未来盈利,值得重新评估潜在风险。

●达证券

手套种植科技走强

达证券追踪的股项当中,第三季整体盈利按年下跌3.5%,连续第九个月走低,幸而跌幅不仅远低于第二季的55.7%,也比去年第三季的5.3%小。按季比较,企业盈利更强劲增长100.1%。

尽管航空业、博彩业和银行业表现逊色,但在手套业、种植业和科技业走强之下,第三季企业盈利表现相当强稳。

累计9个月,达证券追踪股项的总盈利下跌28.6%,跌幅大于去年同期的8.7%。

在第三季结束后,达证券将2020年总盈利预测略为下调1.1%,主要是纳入博彩和运输两大类股的疲弱表现。同时,该行也考虑到银行、保健、种植和电讯等类股的强劲表现之下,将2021年总盈利预测调高2.3%。

在调整预测后,达证券估计2020年总盈利预测将减少18.8%,明年则有机会强弹46.4%。

第三季财报季节后,达证券研究的首要投资策略,实是买进被低估的蓝筹股,特别是银行及可从经济复苏中受惠的其他股项。私人消费升温、私人投资及公共开销有增无减,将使各项领域受惠。

●肯纳格

研究落后预测股项减少

马股刚过第三季财报季节,肯纳格研究主管高发顺在报告中指出,该行将富时综指2021财政年每股净利预测上调7.6%,至102.8仙(之前为95.5仙);2020财政年全年净利预测则稍为下调1%,从73.1仙下调至72.3仙。

富时综指2021财政年盈利预测大幅度增长,主要是3大银行盈利大幅度调升,即马来亚银行(预测目标价8令吉60仙)、大众银行(目标价20令吉25仙)及联昌集团(目标价3令吉90仙)。

该行研究名单下的28只综指成份股中,18只符合预测、6只超越预测及4只落后预测。在研究名单的134只股项,39只(29%)超越预测、57只(43%)符合预测、38只(28%)落后预测。

上述成绩单比第二季好,特别是令人失望落后预测股项已减少,从第二季的32%下跌至28%。这也使2021财政年每股净利增长预测,从之前31%上调至42%,惟2020年则从萎缩23%进一步下调至萎缩24%。

结语

马股短期前景开始好转,并是为2021年投资做出适度布局时机,惟也有必要居安思危,还须注意个中潜在风险,例如须关注疫情是否进一步恶化,政府被逼加强行管令措施,将冲击经济与股市,或是“心水股”估值已高,所以布局时还是谨慎筛选为妙。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT