常言道,不要把鸡蛋放在一个篮子,以分散风险。市场经常都要面对危机四伏的变化,投资者的策略总是随着局势变化,而或许无所适从。毕竟一旦黑天鹅及灰犀牛袭击之时,金融市场已经满目疮痍,叫人感到头疼不已。

对于这些变化比变脸还要来得神速的袭击,富兰克林邓普顿投资香港区域销售顾问彭欣妮建议投资者,可以采取“闲事莫理,长远投资”(Tune Out the Noise and Gain a Longer-Term Perspective)的策略来应对,并且以长期为目标,不但可以不必劳思费神,在投资回酬上亦能取得相当不错的回酬。

资金全压在股市

亏最多

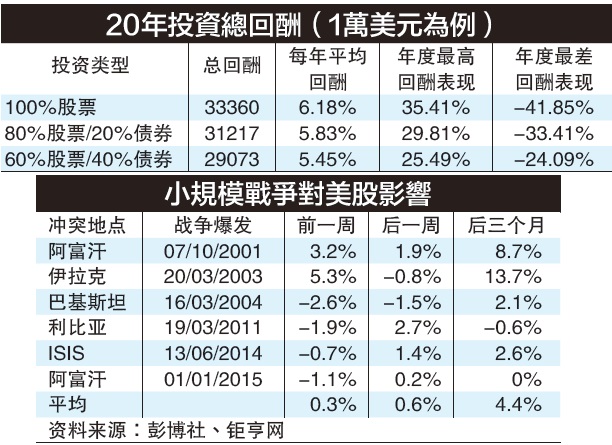

根据富兰克林邓普顿内部资料表示,以20年为期限,截至2016年为止,如果将资金全盘放在股市,平均每年可以赚取6.18%的回酬,一年最高的回酬率达35.41%,可是最糟糕的时刻,亏损率达41.85%。

若将80%的资金投资股票,20%则投资收益率及风险较低的债券,每年的平均回酬则为5.83%,一年最高回酬率则为29.81%,亏损率则为33.41%。

彭欣妮表示,两者对比之下,后者的回酬虽然较低,但分散投资后,风险亦降低了。

大马投行研究表示,过去2周,美国与朝鲜隔空喊话期间,以地缘政治而言,对股市的影响并不太大,但市场仍需谨慎看待动荡。

“投资者必须做好心理准备,因为短期内必然出现不少不明朗的因素。”

美国与朝鲜之间的争执,到底是装腔作势还是已经摩拳擦掌准备开战呢?若维持平和走势,固然无需烦恼,倘若开战,又是怎样的一片光景呢?

不署名市场人士表示,美国与朝鲜的军事力量,无疑是美国可以取得压倒性的胜利,因此,两国一旦开战,只要中国与俄罗斯不介入,那么对美国而言,这场战争只是一场小规模战争而已。

小规模战争对美股影响不大

依据钜亨网资料显示,自踏入2000年以来,美国前后经历了6场小规模的战争,在战争爆发前一周美股平均上涨0.3%,后一周及三个月则平均上涨0.6%及4.4%,显示小规模战争对美股影响并不大,无需担忧太多。

黄氏发展证券高级抽佣经纪卢文豪早前亦表示,尽管两国之间开战的可能性并不大,不过,市场可能趁势利用上述利空因素,以进行调整。毕竟,在不明朗的走势下,市场可能会惊慌而引起卖压。

丰隆投资银行零售研究主管刘礼誉受询时表示,整体上,只要美国市场稳定,那么马股亦不会受到外围因素震荡。

至于中国与印度之间的纷争,双方在言辞上相当激烈,但多数评论家都认为,两国开战的可能性微乎其微,只有外交解决才是明智的出路。

复旦大学国际问题研究院研究员林民旺在《凤凰网》的看法,他认为即使印度撤军,未来仍可能会发生对峙的可能性。从当下局势来看,双方最可能的选择也许会是“搁置争议,冻结现状”。

大马投行强调,对比地缘政治风险,市场更应该关注的是经济数据及各国中行的政策,并认为,今年下半年,依旧充满挑战。

马股最高可跌5%

大马投行研究认为,从基本面而言,美国道琼斯与MSCI亚太两大指数的跌幅可能高达5至6%,而技术层面来看,跌幅较轻,只有3.62%及3.7%。

至于大马富时综指方面,该行预期,综指若面对卖压,从基本面来谈,最高可能会跌至5%。

刘礼誉预期综指的走势介于1760点至1780点。

马股10年表现

胜港股

尽管市场充满挑战,但长远而言,马股仍然属于相当稳健的市场。

彭欣妮表示,以亚洲股市而言,马股的基本面相当强稳,过去10年,大马综指甚至比起香港及MSCI亚洲除日本指数表现还要强劲。

彭欣妮引述《彭博社》数据表示,截至2016年为止,大马综指总回酬为109.44%,10年平均回酬为7.68%,而MSCI亚洲除日本指数的总回酬只有45.87%,10年平均回酬为3.85%。

彭欣妮笑言,大马股市表现甚至比香港股市还要来的好。

彭欣妮亦表示,按标准差(standard deviation)来评估马股,马股的风险并不算太高。

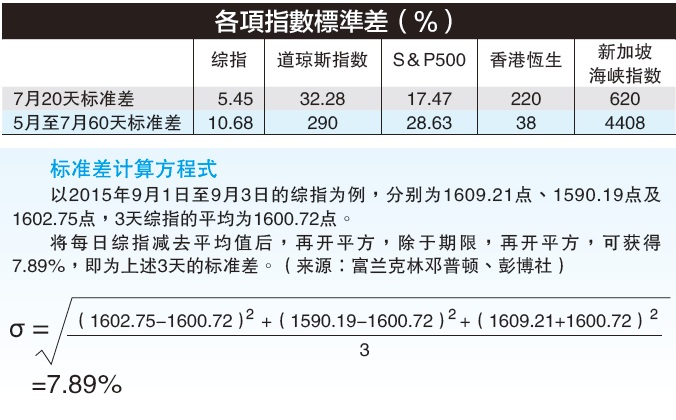

标准差是一种表示分散程度的统计观念,依据基金净值于一段时间内波动的情况计算而来的。一般而言,标准差愈大,表示净值的涨跌较剧烈,风险程度也较大。

《投资致富》按照标准差方法计算,以7月单月20天的标准差计算,综指的标准差为5.45%,而道琼斯及S&P 500指数则分别为32.28%、17.47%,香港恒生及新加坡海峡指数的标准差最大,分别为620%及220%。

不过,对比60天(5月至7月)的标准差计算,各项指数差比起20天的标准差扩大不少,综指、道琼斯、S&P 500、香港恒生及新加坡海峡指数的60天的标准差分别为10.68%、290%、28.63%、38%及4408%。

从标准差来看,马股的标准差并不算太高,而较为先进的金融市场,其标准差则越大,这也反映了马股的防御与安全性,其他国家还要来得更强。

彭欣妮提醒,标准差越大,说明相关的指数动荡越高,风险也随之扩大。一般来说,较活跃的投资者,标准差的时间期限较短,期限介于5至30天,而中长期的投资者,期限则设定在60至360天。

选股策略

能源、银行、建筑、建材

分析员建议投资者留意具备“价值”、周期性扬升及盈利成长的股项,作为应对风险的抗跌工具。

芸芸众多领域中,哪些股项具备上述条件呢?大马投行散户研究副总裁林师伟接受电访时表示,当下最值得留意的领域分别为能源、银行、建筑与建材领域。

林师伟表示,建筑领域在未来6至12个月仍有看头,因接下来将有不少合约亮相,包括捷运二线、砂州泛婆罗洲大道及多项大厦工程,如敦拉萨国际贸易中心(TRX)、KL118大楼、武吉免登城市中心(BBCC)等,上述建筑合约总值逾48亿令吉以上,未来二、三年内业者将忙碌上述合约。

大马投行将金务大(GAMUDA,5398,主板建筑组)与福胜利(HSL,6238,主板建筑组)列为大资本股及小资本股的首选。

建筑领域蓬勃发展,相关领域的建材,自然也从中被带动,被大马投行相中的大资本股及小资本股分别为砂州日光(CMSB,2852,主板工业产品组)及安裕资源(ANNJOO,6556,主板工业产品组),前者为砂州唯一洋灰制造商,亦是当地主要的建材供应者。

后者在大马钢铁业拥有20%市占率,且赚幅优于同侪。

至于银行领域方面,林师伟说,银行业今年首季的净利息赚幅(NIM)表现相当不错,归功于较低的集资成本,并预期今年下半年隔夜利率仍维持3%不变。

此外,林师伟也认为,在可负担房屋带动下,房屋贷款有所成长,基建、出口数据及较高的大宗商品价格扬升,提振了商业贷款。

大马投行看好的股项包括大众银行(PBBANK,1295,主板金融组)、兴业银行(RHBBANK,1066,主板金融组)及丰隆银行(HLBANK,5819,主板金融组)。

能源领域方面,林师伟将国家能源(TENAGA,5347,主板贸服组)列为首选股,因该公司盈利可从曼绒发电厂新产能获得贡献,且30%至50%的派息率,周息率介于3%至5%,2018年的本益比估值为10.2倍,估值相当诱人。

科技股大热降温?

至于近期蔚为风潮的科技股,在风险四伏之际,依然吸引投资者的购兴,是不是意味科技股有能力成为抗御风险的良好选项?

刘礼誉则认为科技体股项可能有看头,因目前市场憧憬相关股项在来临公告的业绩可取得亮眼的表现,因此相关股项今年的走势相当凌厉。

多家著名科技股包括东益电子(GTRONIC,7022,主板科技组)、益纳利美昌(INARI,0166,主板科技组)、友力森(UNISEM,5005,主板科技组)及KESM科技(KESM,9334,主板科技组)开年至今,涨幅介于50%至77.52%。

“市场的科技产品层出不穷,且消费者乐于更换,因此从中带动了相关产品需求。”

科技股有周期性

刘礼誉补充,尽管需求不断,但科技股有周期性的循环,投资者需要提防。

刘礼誉举例表示,当新产品面市时,自然会掀起购买热潮,一旦拥有了相关产品,那么产品的需求成长就会缓慢。

“该有的已经有了,那个时候产品就会进入更换周期性,成长就不比之前来得高了。”

亚洲股市气势旺

亚洲股市下半年“牛出没”,随着全球经济持续走扬,推动亚股出口与企业获利下,有机会猛增至少63%,而外资也追随牛踪,纷纷流入亚股,吸金力超越去年。

台湾摩根亚洲增长基金经理郭为熹表示,数据显示亚股下半年走扬几率高,过去如果亚股本益比落在12至13倍之间,未来1年平均可以取得双位数至11%的涨幅,而目前亚股的本益比正正是12.5倍。

摩根投信指出,全球股市虽然受到美国总统特朗普“嘴炮”冲击倒地,但是在亚股搭上美元疲弱、外资持续回流、亚股估值廉宜和中国正面消息的列车下,亚股今年牛势冲天,今年上半年已经累计亮眼涨幅。

数据显示,自2000年以来,亚股只要涨幅超过15%,则下半年的涨幅将翻个4倍不等。

受到“牛出没”的吸引,国际资金皆争相进入亚股,台湾、韩国股市吸金力对比去年,已经增长70至80%,而印度、菲律宾、越南等东盟市场的外资流入同样超过去年的水平,马股今年至今涨幅报8.19%,比上不足,比下有余。

结语:

无论美韩对峙、中印交恶或其他事件,有危机亦是有转机,而“股神”巴菲特的名言之一,正正就是“别人贪婪时恐惧,别人恐惧时贪婪”。

根据《彭博社》分析,只要每次大跌,趁低吸纳,便可以获得惊人回酬率。

只是在羊群效应下,多少人真的敢于逆势大手买进,多少人又真的可以经得起考验呢?这只能等候跌市时,再来验证吧!

b025a5cb-4335-4917-8466-880112c922cdb8bec14c-fda5-4388-ba9b-6540fe6901d3_cut.jpg)

d83c8db1-ee15-40e5-9135-dc1bd73e2ca00688e627-40eb-4fd9-855a-60273eed72f5.jpg)

87cf6c57-2c6a-4929-a9bb-b401126c344e19cbeb18-e9a8-4cbf-851c-fd4f7d7fa775.jpg)

71385ded-6cb0-422d-9339-7278ae08b889cce91025-10e0-40da-8906-61fb4e2de699_zsize.jpg)

ed68d41b-bb62-4368-b7ef-d5635c828cce6cee91d1-e6d3-4d3f-8a72-c4324ccf3f1f_zsize.jpg)

492184a6-0eb5-44e2-a4ca-59e827a3843a77a8bff0-709b-4e05-8808-c7001fc21d44_cut.jpg)