又到了3月报税季节,你是否是“报税小白”,拿到公司发出的EA表格也不晓得该怎么看?怎么报?

ADVERTISEMENT

作为一个打工仔,有义务呈报2021年收入,而2021年的税务减免有哪些?网上报税还有甚么需要注意?

让特许会计师陈思宇教你如何网上报税。

EA表格的作用

陈思宇指出,在私人公司工作的打工仔每年都会获得由公司发出的EA表格,用来填写在报税表。

EA表格有A至F6个大项目,A是个人资料,当中包括本身姓名、职位等,B是收入、董事费、佣金和花红等,C包括退休金在内。

在填报收入时,应该填入的是A、B及C的总额(Jumlah/Total),EA会列出总额。

D的CP38是指之前有欠税,透过公司缴还给税收局,因此会出现在EA表格。

E简单明了,通常是指雇员缴纳的雇员公积金和社险。

陈思宇指出,F是免税的项目,而这免税项目是不需要保存收据的,因公司已经协助呈报,这些属于免税项目。

资料显示,这部份是雇主在过去一年提供给员工的免税津贴、额外现金奖赏、礼物和福利总额,这笔属于免税津贴,是与就业收入分开的。

有生意收入用B表格

陈思宇指出,首先必须清楚本身的收入是多少,有EA表格者,只需照EA表格填写。

若是有其他收入,如兼职收入,这些都必须呈报。

如果是佣金收入,兼职的工资属于个人收入,以BE表格呈报。

如果是驾驶电召车、进行电商买卖,则属于生意收入,应以B表格呈报,因可以扣除生意相关费用,如汽车维修、汽油或电商进货及运输费用等。

若是参加比赛获得奖金或是博彩赢得的奖金,这些不是收入,不需要呈报。

至于股票投资获利,是否需要呈报,陈思宇指出,若本身还有正职工作,不经常进行股票买卖而且次数不多,股票投资获益当成投资收益无需缴税。

“对于一些经常进行股票或产业买卖的朋友需要小心,税务局可能视作生意性质,需要报税。”

受薪族用BE表格

透过内陆税收局(LHDN)网上报税,会有不同的表格,分别为BE、B和P表格。

打工一族,没有生意收入可以填写B E表格,可以登入内陆税收局官网进行电子报税(e-Filing)。

登录本身的税务户头,在个人资料一页,多了数个新项目,包括税务是否由雇主承担(Cukai ditanggung oleh majikan)、是否在大马以外的地区拥有其他金融机构户头(Mempunyai akaun kewangan di institusi kewangan di luar Malaysia)、有否向税收局呈报相关的资料(Melaporkan pelupusan tersebut kepada LHDNM)及奖励索赔(TUNTUTAN INSENTIF)。

在填写税务是否由雇主承担这一项,普遍上,都是选择“不是”,就算是雇主扣除员工每月预扣税务(PCB),也是属于“不是”,有没有海外金融机构户头如银行户头则需如实呈报。

至于奖励索赔,仅特殊情况出现,普通纳税人不需填写。

收入与减免如何填报

在填写收入那一页,第一个需要填写的就是本身的收入,若除了正职外,还有兼职收入,胥视兼职是否有提供EA表格,若没有,则把兼职收入填写在法定收入利息、折扣、特许权使用费、保费、养老金、年金、其他定期付款和任何其他收入或利润这一项。

收入一项,还包括租金收入,因此有租金收入者需要填写。

陈思宇指出,若有捐款做慈善或捐献予政府者,可以填写在捐赠那一项,惟需要确保捐赠的慈善机构是获得福利局认证,如果是捐给庙宇,则无法纳入其中。

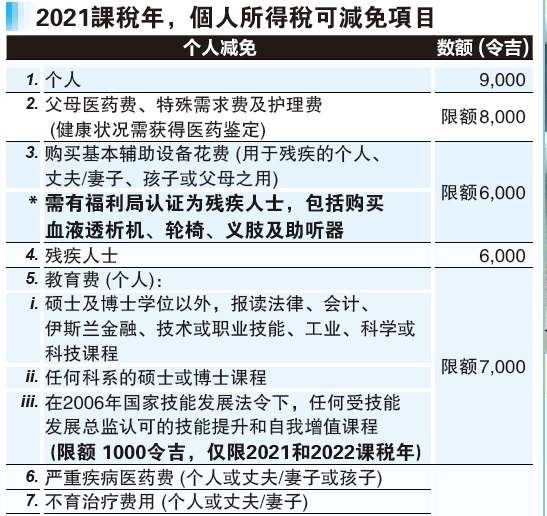

父母医药护理可扣8000

陈思宇指出,在减免税务那一项,父母医药及护理费等可以获得8000令吉扣税。“需注意,这一项是由兄弟姐妹共同分担8000令吉,至于应该由谁扣除,就需要各自洽商或以谁支付谁获得扣税。”此外,在这一项也有提出一些允许扣税的情况,包括父母的牙齿护理,如拔牙和补牙,但不包括牙齿美容,想要了解更多可以查阅税收局资料。

在残疾的个人、丈夫/妻子、孩子或父母的基本辅助设备扣税最高6000令吉,这一项因为列明残疾,因此只属于这个组别者符合资格。

学费方面,个人可以获得最高7000令吉扣税,陈思宇强调,这一项需要符合政府认证,因此在选择进修时,可以先向教育机构查询清楚,所报读的课程是否符合扣税资格。

疫苗接种和自测盒也可填报

陈思宇指出,2021年的报税表有较特殊的一栏,除了严重疾病医药费及不育治疗可以扣税外,还增加了疫苗接种,包括自费接种冠病疫苗和检测冠病费用都可以扣税,就连购买自测盒也纳入。

他补充,接种疫苗需有收据证明,自测盒也一样。“如果真的没有收据,若是在电商平台购买,也可以保留购买证据,届时是否获得税收局接受,则视个别情况而定。”

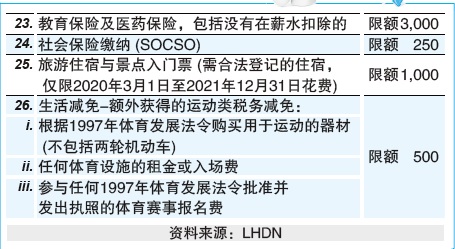

陈思宇提到,生活减免方面,如订阅报纸杂志等,有收据证明,可以扣税,若是每日向报摊购买,因没有收据,恐怕无法扣税。

“宽频网络扣税方面,除了家用宽频外,若手机月费单有清楚区分网络费及电话费,网络费那一部份就可以扣税。”

提到前妻赡养费这一项,陈思宇指出,无论有多少个前妻,最高也只能减免4000令吉。

月收入2800及以上需报税

陈思宇指出,报税是国民义务,月收入2800令吉及以上,就应当开设税收局户头,并在每年报税季节时,呈报收入。

“报税与被征税是两回事,报税其实有很多好处,包括在往后,要购置资产时,银行及税收局也可以知道你的财务状况,而不必花更长时间去证明。”

此外,陈思宇提醒,可以提早为税务进行规划,如结婚有小孩者,可以透过存款去国家教育储蓄计划(SSPN)获得扣税,想要增加退休金者,也可以参与私人退休金计划(PRS),因这些项目皆可以扣税。

“打工仔不妨与公司洽商,如何善用税务减免,从中达致双赢方案。”

精明报税个案

为了让读者掌握如何填报,将以小明作例子。

小明是一家公司的职员,因为没有生意收入,选择以BE表格报税;小明在登入税收局的个人报税表,在第一项个人资料上检查确定无误后,随即进入第二项其他资料。

小明的税务并不是由雇主承担,因此,在税务是否由雇主承担那一项,选“不是”,小明也并未在2021年出售任何资产,因此,在1976年产业盈利税法令下呈报资产那一栏同样选“不是”。

小明并没有在海外拥有银行户头,因此选择“不是”,至于奖励索赔,因小明没有,所以不需填写。小明想要税收局将多付的税款透过银行转账,因此填写了本身的银行户头资料。

2021年,小明的收入:在A公司的月收入为5000令吉,年收入为6万令吉,因此在法定收入那一栏填上6万令吉。

至于雇主数目那一栏,小明在2020年时,曾经是两家公司的董事,有收取董事费,因此填写“2”,但在2021年卸下董事身份,现在仅在A公司打工,因此仅填写“1”。

小明有一间屋子供出租,每月收取500令吉租金。但小明在2021年时,需要承担屋子的门牌税(Cukai Pintu/Assessment Tax)和地税(Cukai Tanah/Quit Rent)各90令吉和200令吉,还需要偿还贷款,每年承担1000令吉的贷款利息、300令吉火险保费,并曾经因为追讨拖欠租金,需要支付1000令吉的法律费用,也需要支付续约的500令吉印花税、律师费和地产中介佣金,也承担了300令吉的房屋维修费。

因此,小明虽然一年获得的租金为6000令吉,但减去花费的3390令吉,因此只需将2610令吉作为租金收入填入法定租金收入那一栏即可。

小明本身有兼职当销售员,去年获得的收入为3000令吉,因此小明需把这副业收入填写在其他利润那一栏,基于兼职并不是正职工作,且没有提供EA表格,因此雇主数目那一栏并不需要更换。

小明的总年收入为6万5610令吉,剩余的选项并不需要填写。

在税务减免那一组别,小明父母在受认证的专业疗养院疗养,每月护理费1000令吉,一年1万2000令吉。

小明有一个姐姐,并与姐姐共同承担父母的医药费及护理费,尽管护理费多达1万2000令吉,但该项减免最高仅扣除8000令吉,加上与姐姐平分,因此仅可填写4000令吉。

小明妻子是家庭主妇,获得福利局发出的残疾人士卡,需要进行血液透析(hemodialisis,俗称洗肾),去年由小明出钱添购血液透析机,花费6000令吉,因此在基本辅助设备那一栏可填写6000令吉。

小明在去年,报读政府公立大学科技硕士课程,一年学费5000令吉,因此可以在个人教育费(硕士/博士)那一栏填写5000令吉,获得税务减免。

小明在去年,自费300令吉接种冠病疫苗,因为还保留收据,因此可以获得扣税300令吉,妻子也接种流感疫苗100令吉,因此可以填写400令吉,因这一项限额为1000令吉。

小明也在去年购买20个冠病自测盒,每个10令吉,并自费为自己、妻子及两个孩子进行冠病检测,花费900令吉,基于这一项检测仅最高扣税1000令吉,因此小明只可以填写1000令吉。

小明在去年,购买手提电脑给孩子上网课,总共2500令吉,同时,小明在去年固定租用羽毛球场,租场费用为500令吉。

另外,小明也有购买一台智能手机给妻子,费用为2500令吉,因此小明可以在3个生活减免项目中,都可以扣税,分别可以填写2500令吉、500令吉和2500令吉。

小明将5岁的孩子送入托儿所,每月收费300令吉,基于已经超过最高限额,因此小明只能填写3000令吉。

小明未雨绸缪,为孩子存取教育费,将钱放在SSPN,小明在2021年共存入8000令吉,惟因为需要用到钱,在去年11月时,曾经提出1000令吉,因此项目需要填写1年的净储蓄额,所以小明只能扣税7000令吉。

小明有2个18岁以下的孩子,因此可以获得4000令吉的扣税,而小明的人寿保险保单可以扣税3000令吉,尽管本身缴纳的雇员公积金超过4000令吉,但也只能填写最高的4000令吉。

为了保障以后的退休生活,小明也有参与私人退休金,每年3000令吉,因此可以扣除3000令吉,至于医药保险,小明可以扣除最高3000令吉,而社险也可以扣除250令吉。

小明在2021年10月31日,与家人前往浮罗交怡旅行,不过,小明居住在没有向政府登记的民宿,尽管住宿费300令吉,但小明只能填写旅游景点入场费的200令吉。

小明虽然有2个前妻,并个别支付1000令吉赡养费,但现任妻子也没有工作,因此在没有工作的配偶减免或前妻赡养费一栏,仍可以填写最高款额的4000令吉。

读者如有任何疑问,可以致电税收局热线,向税收局官员查询。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT