ADVERTISEMENT

10年前的一场欧债危机,让世人见识了一个国家如果挥霍无度,缺乏良好的财政管理是多么的危险。这场捣乱全球资金市场长达2年的债务危机,最终在债台高筑的成员国以实行紧缩措施来换取欧元区国家及国际货币基金组织纾困金告一段落。

可是,人类总是善忘的。我们非但没有吸取到欧债危机的教训,好好地进行财政管理,反而悄悄地酝酿一场规模空前的债务危机。《投资致富》特别企划一连4期的专题报道,透过国债、家债和企业债多角度来看清这个债务时代以及债务经济的形成与影响。

去年全球债务1110兆新高

你知道,去年全球债务有多少吗?数据显示,截至2019年涵盖家庭、政府和公司债务增长超过10兆美元,至近255兆美元(约1110兆令吉),相等于全球国内生产总值(GDP)的322%,再创历史新高。

新兴市场外债超过5.3兆

以322%GDP水平来看,全球债务现已比2008年全球金融危机期间高出40%。其中新兴市场外债已超过5.3兆令吉,若扣除中国,新兴市场金融系统以外的外债水平为20%。

冠病肆虐

今年有增无减

国际金融协会(IIF)认为,随着全球政府卯足全力,透过规模空前的财政振兴措施来应对冠状病毒病冲击,单在3月政府发债总量就飙至2.1兆美元的纪录新高,较2017至2019年平均0.9兆美元高出一倍,显示出今年全球债务可能显著走高。

“随着多数发达经济体祭出社交距离令,全球经济笼罩在衰退阴影之下。一旦全球经济陷入衰退,我们可能需要耗费比全球金融危机时期多出87兆美元的债务才能解决。”

该行说,若政府净融资较去年翻倍,而全球经济萎缩3%,届时全球债务占GDP比重将从现有的322%,增至342%。

根据IIF数据,全球各领域负债情况大致如下:家庭负债:47.9兆美元;非银企业负债:75.7兆美元;政府负债:70兆美元;金融部门负债:61.7兆美元。

大马无违约风险

在这个全球化的时代,所有事情都具备感染性。全球各国都在举债,大马自然也不落人后,1兆令吉的国债已是人尽皆知的事实。

没错,虽然我国债务居高不下,但大马政府从未违约,短期内也没有违约的风险,但这不代表我们可以掉以轻心,放任国债无止尽的膨胀。毕竟公共债务过于巨大,将抑制政府应对财政危机的调度空间,从而影响长期经济增长和国民福祉。

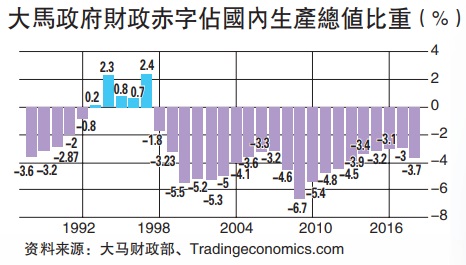

逾20年处财政赤字状态

就拿此次2600亿令吉的财政振兴配套来说,政府一公布,民众第一反应就是钱从哪来?大马已经逾20年处于财政预算赤字状态,同时公共债务攀升也令市场对政府能否在不影响宏观经济稳定的情况下,持续借钱度日感到疑虑。

说起大马的财政秩序,那只能用“糟”

一个字形容。大马自1957年独立以来,只有在1993至1997年曾短暂脱离财政赤字。财政赤字的发生,意味着政府财政收入不足,需要透过融资来填补资金缺口,而这就导致政府的债务升高。

数据显示,自1997至2011年,政府债务以每年11.5%的速度扩张,超越GDP的8.4%增速,令政府债务占GDP比重缓步攀升至逼近55%的上限,同时债务供款比率(Debt Service Ratio)与收入比也持续走高,单单2011年政府总收入中就有10.1%拿去还债。

债务居高不下

政府资产负债表承压

居高不下的债务,将抑制政府资产负债表承压能力,若国家无法落实可靠的财政撙节计划,一旦财政赤字问题失控,主权信贷评级可能面对下修风险。

此外,债务日趋膨胀也可能导致政策方向需在债务管理、财政政策和货币政策之间相互妥协。

更重要的是,疲弱的财政管理和居高不下的政府债务,可能危害货币政策目标,主要是这可能提高通膨预期,并导致实际利率攀升或货币贬值。

我们已知道政府债台高筑的结果和潜在后果,但问题的根源我们又知道多少?因此,我们在翻阅过去多年政府账目后,终于找到了部分肇因。

国债高企原因……

1.財政赤字

自1997/1998年亚洲金融危机以来,大马无论经济好坏都甩不掉财赤包袱。虽然政府往往需要透过扩大财政支出,甚至是财政赤字来解决经济下行危机,但一旦经济重返正规,政府的财政状况也应随之恢复正常。

数据显示,1971至2011年联邦政府债务以每年11.6%的速度扩张。在过去40年,联邦政府的债务增长故事可分为三部曲。

联邦债务增长三部曲

第一部曲:在1970至1980年中期,联邦政府落实扩张性财政政策,并进行系列重大公共项目/投资,导致政府债务迅速膨胀,其中1971至1983年年均增幅达到19.6%,而1984至1987年年均增幅则为12.4%。

政府大兴土木的结果,就是债务GDP比重从1970年代的46.5%,暴增至1980年代的78.6%,其中1986和1987年更两度突破100%关口。政府透过大幅举债来解决结构性财政预算缺口,也反映在1970和1980年代财政赤字徘徊于3.3%和16.6%水平,其中1982年更一度飙至16.6%高位。

第二部曲:经过多年的挥霍无度,政府意识到不可持续举债,决定透过痛苦的财政结构改革,包括私有化部分政府机构、缩编公共领域等,同时积极管理债务。政府在1987年也执行偿还昂贵的外债政策,以抑制外债和减低偿债压力。

透过一系列的努力,政府成功将债务占GDP比例从1987年的103.5%,降至1997年的31.9%,而这多亏了强劲的经济增长、税收增长和开销增长受控,让我国在1993至1997年之间录得连续5年的财政盈余。

第三部曲:自1997/1998年亚洲金融危机后,联邦政府债务再度快速增长,以平均每年11.5%的速度扩张至2011年的4561亿令吉,相等于GDP的53.5%。

其中,最叫人忧虑的是以年均8.7%速度扩张的政府担保债务。政府担保债务从1985年杪的110亿令吉,快速累积至2010年杪的969亿令吉,相等于GDP比重的额12.7%。若我们将联邦政府与政府担保债务相加,届时公共领域总债务将膨胀至5040亿令吉,或GDP的65.8%。

不过,我国只用了短短8年就把公共债务翻倍。

截至2018年杪,联邦政府总债务达到1.1兆令吉,相等于GDP的75.4%,其中单是2018年政府直接债务就增加542亿令吉,至7410亿令吉,主要是用来融资财政赤字,特别是公共私人合作项目。

虽然政府在全球金融危机后,开始落实中期财政改革计划,并原定在2020年达成财政平衡,无奈一马公司等债务丑闻,加剧政府债务压力,而疫情爆发导致的全球经济放缓,更迫使政府暂时搁置财政改革措施,祭出庞大财政振兴措施来拯救经济,令总体财务状况雪上加霜。

2.税收损失

其实,财政赤字有好坏之分,定义完全取决于财赤原因。若详细分析政府的财务情况发现,尽管国家收入年均增长8%,但政府营运盈余已逐步收窄,主要是过去15年营运开销(OE)年增10%,但当前的问题是营运盈余还能持续多久?

在2019年总营运开销中,多达80%是固定开销,其中包括薪酬、津贴,甚至是退休金,而政府收入来源持续收窄,2018年所得税收占GDP比重仅13.8%,远比美国、日本和韩国等高收入国逾20%低。值得注意的是,政府营运盈余已不足以支撑快速增长的发展开销需求,这导致1998至2011年之间的总赤字徘徊在1.8至7%。

发展开销是国家提高生产力、经济增长和投资的财政政策的一部分。在2008/2009年全球金融危机时,政府透过祭出显著发展开销来缓和经济下行压力,并最终带动经济走向复苏。

财政“泄漏”+项目执行不力导致财政问题恶化

我们对政府1998至2012年财务状况进行分析,发现大马在2004至2011年之间(2009年除外),发展政府财政可持续性评估为“正面”。以布兰恰特(Blanchard)模式来看,2002至2011年的财政开销有些积极影响,其中政府的财政预算约束能力在2005至2007年特别显著,监管单位也采取自动循环开销对疲弱经济做出反应。

以开销模式来看,在细分公共领域开销对GDP增长贡献后,显示公共开销和投资对GDP的影响相对较弱,反映出财政“泄漏”和项目执行不力导致财政问题恶化(fiscal slippage),而这某种程度上显示出虚假的项目成本导致巨大预算缺口,同时未对经济产生预期影响。

国家反贪蓝图报告指出,2005至2014年大马因为贪污问题损失了1.8兆令吉,其中政治、公共领域、政府采购、司法与立法、执法及企业管理为6大高风险贪污领域。反贪会调查分析,贪污案件发生涉及多项因素,包括行政弱点(36.43%)、利益冲突(33.12%)、内部控制薄弱(18.97%)及缺乏透明度(6.45%),接着是地方政府(48%)、公共领域(45%)和国会议员/政治人物(41%)。

若乘数效应受低影响力和成效不彰的项目影响,扩张型开销并不一定会对经济的生产力和收入增长带来任何正面变化。

以税务变化和政府开销对产出的净乘数效益来看,公共开销对总产出的净影响并不大,主要是公共开销带来的正面效益遭税收乘数效益相抵,意味着政府以赚取更高税收为出发点的扩大支出行为本来就存在错误。

3.税基单一

税收是国家财政的重要来源,财政部预测2020年联邦政府收入料跌7.1%,至2445亿令吉。若剔除前期国油一次性特别股息,总体收入则预期增长4.8%,其中税收料达1899亿令吉。

税收占GDP比重趋减

千亿税收看似很多,但若以税收占政府总收入比重来看,政府税收却持续呈下跌趋势发展。

世界银行数据显示,大马1997年税收占GDP比重为19.75%,但在2018比重却显著减至12.03%,而这期间我国平均经济增长4.9%,反映出经济大饼虽做大了,政府税收却未随之增加。

相比之下,2000至2003年非税收年增幅为税收的2倍。就算在2004年以后,非税收增速也持续较税收高出1.7倍,而非税收来源对政府的财政重要性,可从占2000至2003年政府总税收比重的24%,比在2004至2008年之间提高至29%。

从税收问题,我们不难看出大马政府财政最大的问题在于税基太过狭窄。这对于想要榨出额外收入的国家来说特别不利。报道指出,目前我国仅有21%注册公司缴税,缴交个人所得税的劳工比例更低至15%,当然这部分归咎于劳工薪资过低。

石油税占收入30.9%油价负值冲击大

同时,石油税自1967年推介以来,迅速成为政府最重要的税收来源。石油税在2000至2003年贡献政府平均收入的10%,比重更在2019年占政府收入的30.9%,原油价格持续下跌,将对政府的债务负担及为融资大规模财政刺激措施导致的财政赤字上升的能力带来不利影响。

以今年来看,疫情已经对全球经济带来重创,国际油价更是一度跌至负值,对作为产油国的大马财政肯定影响不少。

别忘了,政府在2020财政预算案的目标油价为每桶62美元,远高于市场预期的每桶40美元水平,经济学家认为,油价每下调5美元,将使政府财政赤字占GDP比重提高约0.1%,对大马出口和财政收入带来巨大风险。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT