冠状病毒病疫情还在持续燃烧,全球经济衰退也是板上钉钉的事实,但包括大马股市在内的全球股市却出现了与直觉相反的上涨,不仅在短短3个月内收复绝多数失地,更成功屠熊重返牛市。

告别上半年的疯狂暴起暴跌后,下半年的马股是否继续与经济脱钩直直起?还是遭到投资者们逢高减码呢?“新常态”下的投资攻略又该如何部署?

ADVERTISEMENT

转眼间,2020年就过了一半。对许多人来说,这个上半年有一半的时间都受到行动管制令的约束,日子过得并不好;对商家来说,这6个月更是不堪回首,许多企业都面对行管令带来的休业和收入冲击,但有趣的是,马股却似乎什么事也没发生过。

马股今年饱受内忧外患所困。首先,美国和伊朗年初擦出火花,加深中东地缘政治危机,拖累国际油价应声下跌。随后沙地阿拉伯和俄罗斯在3月又因减产谈不拢开撕,大打削价战,令国际油价出现史上首见的“负油价”,令全球资金市场为之震荡。

更糟的是,冠状病毒病这个看不见的敌人也伺机渗透全球,促使各国政府纷纷祭出“史无前例”的封锁措施,让经济活动备受重创,全球股市也从年初的历史高位,开始摔入熊市,多年涨势毁于一旦。

不过,随着全球各国纷纷祭出空前的量化宽松政策,以及财政振兴配套,全球股市迅速从3月的谷底翻身。其中,马股就是表现最好的区域股市之一,今年以来富时综合指数仅下跌5.53%。

截至6月杪反弹23%

富时综指曾在今年3月中跌至1219.72点低位,但在市场充裕的资金推动下,综指在短短3个月内不仅收复多数失地,更从熊市转为牛市,变脸速度之快,前所未见。截至6月杪,综指已反弹23%或281.25点至1500.97点,涨势为历来最猛。

熊影6月下旬开始浮现

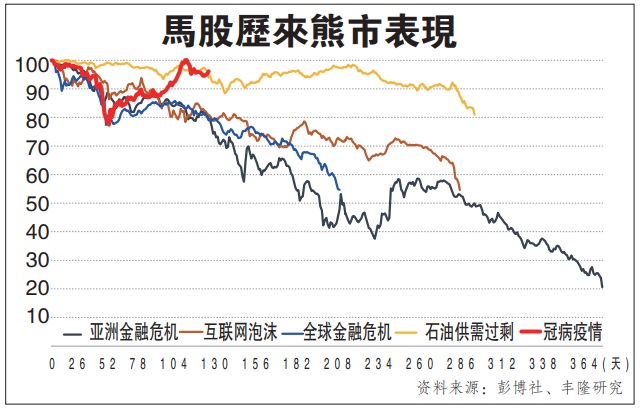

丰隆研究说,公牛虽从3月19日至6月10日主宰马股,带来富时综指一度反弹29.2%,但熊影却在6月下旬后开始浮现,并拖累综指下滑4.7%,令人忧虑熊市是否已经结束。

“熊市出现暂时性反弹并不意外,这在亚洲金融危机、互联网泡沫和全球金融危机时代均曾出现,但冠病疫情期间录得的29.2%弹幅,却比任何熊市反弹来得高,同时持续3个月之久的涨势,也是历来第二长。”

该行认为,虽然马股初期走势与过往熊市曲线一致,但充裕的资金流却是此次反弹与众不同之处,马股未来想继续忽视基本面向上发展,恐怕没有那么容易。

盈利疲弱无力推升股市

从基本面来看,马股盈利前景黯淡,大众研究预期全年盈利可能萎缩13.3%,疲弱的盈利表现根本无力推升股市。当前股市涨不停,靠得完全是投资者对“V形”复苏的憧憬,以及全球量化宽松政策带来的庞大流动性,这样的情况与2008/2009年全球金融危机一样。

在2008/2009年全球金融危机,经济遭到重创、股市崩跌、政府祭出庞大振兴措施,各国中央银行纷纷将利率减至历史低位,但市场对前景的看法依旧不一。

结果是,全球股市迎来史上最长的牛市。

6大不确定因素

1.市场游资充裕

艾芬黄氏研究表示,随着全球中央银行,以及各国政府祭出空前的财政和货币振兴措施来转嫁冠病带来的负面冲击,全球股市在庞大的资金涌入下,纷纷从今年3月的谷底反弹。

虽然多数股市仍未重返今年来高位,但多数股市都已成功屠熊,正式步入牛市。不过,基于企业盈利饱受疫情冲击,任何的股市估值都显得不诱人。

目前,多数股市估值都处于历史巅峰,但盈利能见度却依旧不高,加上美国和中国的贸易战硝烟未止,意味着未来股市可能存在更多下行风险,因此投资者想靠“基本面”入市,绝对是一大挑战。

从基本面来看,投资者对股市的信心和狂喜,主要是对疫苗、经济深度衰退告一段落、经济活动重启和经济呈现“V形”复苏等因素心怀憧憬,但却忽视了社交距离对消费开销模式,甚至是旅游业冲击等后疫情时代挑战。

股市现处“双赢”局面

不过,艾芬黄氏研究说,股市现已处于“双赢”局面,因为宏观经济面出现任何“令人失望”的讯号,都将获得政府以无止尽疯狂印钞票救市的承诺回应。

“对投资者来说,有全球中央银行作为后盾,投资风险自然有限。”

2.散户热情会否消退

毫无疑问,散户或零售投资者在这波股市涨潮中扮演着重要角色,而这样的情况并不是大马独有,更是全球现象。

艾芬黄氏研究说,当前居高不下的散户参与度,仿佛让人回到1993至1997年马股大牛市时代。当时散户疯炒第二板指数,但亚洲金融风暴彻底浇熄散户的热情,从此马股再也没有迎来散户热情的目光,直到现在才打破僵局。

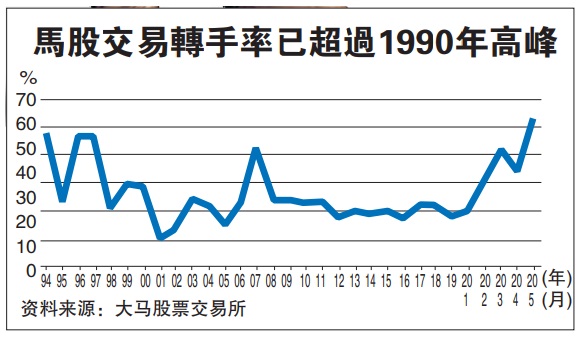

交易转手率比90年代大牛市高

“最近几个月的交易转手率(Velocity)已经超越全球金融危机时期,更比1990年代大牛市来得高。”

全球各国透过封锁措施来抑制疫情扩散,意味着个人拥有更多的时间研究入市,带来新一波的散户投资者,大马也不例外。此外,低利率环境也促使存户将资金挪向其他投资工具来赚取更高的回酬,同时为期6个月的暂缓还贷期也为这波散户发动的涨潮推波助澜。

但是,随着经济重开,国民纷纷重返职场,这波的散户热潮还能延续吗?大众研究认为,散户可能选择趁高逃利离场。

艾芬黄氏研究则相对乐观,认为政府高达2950亿令吉的振兴经济配套,其中包含115亿令吉的生活援助金(BSH),同时就业保险计划(EIS)的工资补贴金将保障个人收入,对扶持全年私人消费绰绰有余。

更重要的是,随着证券监督委员会(SC)从下半年起将线上交易上限调高1倍至10万令吉,加上股票卖空活动禁令延长至12月31日,均有望进一步炒热下半年的散户买气。

3.外资回归

虽然散户积极入场,但大马投行认为,单靠国内游资根本不足以支撑当前股市涨势,需要外资回归为股市再推一把。

“随着发达市场股市估值日趋昂贵,投资者可能需要寻找其他地方来提高回酬,我们相信股市下个增长动能将源自投资者对风险资产的胃纳回归。”

马股吸引外资回归2大理由

该行说,虽然新兴市场尾随发达市场,从3月低位显著反弹,但全球资金流数据显示新兴市场撤资潮至今仍未见趋缓迹象,外资已连续5个月从新兴股市撤离。

“随着全球股市从低谷反弹,我们发现新兴市场与发达市场的本益比折价水平,已从2月和3月的4.6倍,扩大至4月的5.3倍和5月的5.6倍。”

大众研究指出,外资一直以来都是推动马股走势的号令者,虽然外资在过去35个月有29个月缺席,但相信马股有吸引外资回归的2大理由。

“首先,与新兴东盟同侪相比,大马的经济基本面虽不是最好,但绝对不是最差的。以经济增长前景来看,菲律宾固然最好;以经常账水平来看,泰国自然获得青睐,而印尼则在国家预算中领跑。不过,若综合3项指标,大马却将脱颖而出。”

再来,马币自2015年以来跌跌不休,现有估值已遭低估约21仙,有望吸引追求从投资评级逐步改善利好因素的组合基金目光。

4.手套股溢出效应

艾芬黄氏研究认为,马股这波流动性催化的涨潮想要延续,关键在于(一)全球股市在无上限量化宽松扶持下,延续现有上行趋势、(二)手套股涨势带动其他领域走高,以及(三)手套股涨潮持续。

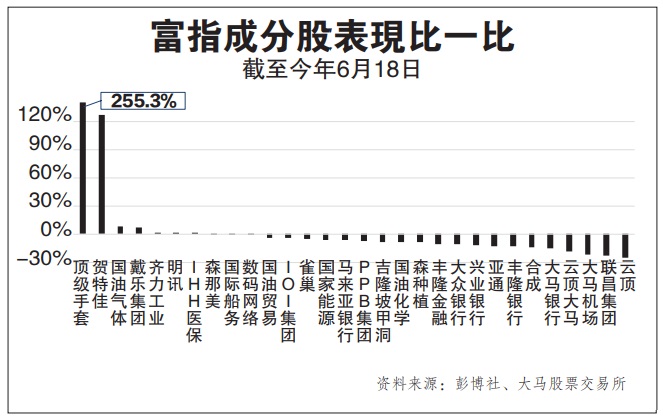

“细看富时综指成分股,发现指数涨潮主要由今年至今疯涨255.3%和127%的顶级手套(TOPGLOV,7113,主板医疗保健组)和贺特佳(HARTA,5168,主板医疗保健组)带动。”

该行说,若剔除这两只手套股,富时综指平均下跌8%,远较现有2%跌幅来得深。

“值得注意的是,散户投资者专攻的小资本股虽从3月低位反弹58.9%,但整体走势仍落后富时综指。除非马股出现‘轮动交易’(Rotation play),否则一旦手套股出现任何股价调整,都可能导致富时综指显著拉回。”

不过,艾芬黄氏研究认为,手套股在本益比扩张,乃至盈利上修幅度都领跑全场,但相信盈利空间依旧存在,主要是市场殷切需求持续超越供应。

“目前,全球手套需求大增50%,但国内手套业者的产量仅增长12%。更重要的是,当前需求实际存在,并非用作囤积库存,这将降低疫情后价格崩跌的风险。”

该行补充,基于前一轮的销售平均定价普遍较低,多数手套厂商现刚刚开始尝到“涨价”的甜头,同时业者增加现货出货量也将改善平均售价,主要是现货价格往往比传统定价高出至少一倍。

金融股是当前涨势最大绊脚石

整体来说,艾芬黄氏研究指出,金融股是富时综指当前涨势的最大绊脚石,虽然投资者有部分已经回归金融股,并显著提振近期市场表现,但若想股市普涨,投资者信心仍需要获得进一步提升。

5.第二波疫情

艾芬黄氏研究表示,未来数周公布的宏观数据将非常难看,并会“惊吓”市场,但更重要的是第二波冠病疫情真的来了,而这可能会打击投资者对经济呈现“V形”复苏的憧憬,主要是各国政府可能重新封锁来抑制病情扩散,而这将对经济带来更大的负面冲击。

若爆发次波疫情杀伤力较轻

“我们初步研究发现,经济活动重启后,新增冠病案例攀升的速度不一。我们追踪已重启经济活动的首波冠病疫情热点地区,发现多数国家的新增案例每周都在增加,仅有纽约和多数欧洲地区的疫情获得控制。”

分析员指出,虽然全球经济重启难摆脱第二波疫情考验,但基于各国防疫经验增加,加上人民警觉性提高,相信纵然爆发第二波疫情,对经济的杀伤力也将比第一波来得轻,整体经济大门不会再度关上,下半年经济优于上半年仍为市场共识。

“从心理层面来说,全球第二波疫情扩散,将打破投资者对疫情很快受控的幻想,将影响市场的多头表现,短期股市可能动荡不安,但疫情形势下的经济复苏进展才是决定股市长期表现的关键。”

他说,若疫情不得到有效控制,出于疫情反弹的担心和恐惧,企业肯可能减少资本开销,同时居民也恐减少消费开支,对未来经济增长绝对不利。

6.企业盈利

马股首季财报季惨兮兮,第二季表现也不容乐观,分析员认为,第三季企业财报将是市场能否持续反弹的关键所在。

今年企业盈利不乐观

“企业财报传递出经济呈现V形复苏,或经济缓步复苏,将是关键所在。考量到充沛资金已吹高股市估值泡沫,一旦经济缓步复苏,市场可能剧烈震荡。”

不过,马股已连续两年交出令人失望的企业盈利表现,分析员相信今年企业盈利也不容乐观。

“今年盈利展望并不乐观。过去几年,政权轮替造成政府政策充斥不缺性,导致大马经济表现低于正常水平,而今年更有冠病疫情搅局,经济活动显著放缓,前景更是雪上加霜。”

他说,今年首季财报已预告“最糟的时候还未到来”,仅有手套和医疗保健公司盈利前景备受看好。

下半年股市仍可期

整体来看,各大证券行对下半年股市仍有期待,其中大马投行对股市前景抱持温和乐观态度,主要是国内流动资金充裕,已成功有效抵销外资撤离冲击。

流动资金充裕抵销外资撤离冲击

“我们相信国内资金流狂热,主要源自全球中行和政府祭出庞大货币和财政振兴措施,令投资者对风险毫无畏惧心态,以及投资者追逐高回酬资产。”

此外,国内政治局面未显著打击市场风险溢价,以及本地经济顺利重开,也有望带动股市延续涨势。

大众研究说,今年注定是涤荡的一年,但当前投资者正忙着反映非常强劲的经济复苏,令市场估值已逼近2021年水平。

“从企业盈利角度来看,2019至2021年马股盈利衰退0.9%,富时综指理应目标为1575点,但指数在6月就曾攀上这样的高度。”

该行补充,虽然市场中短期将继续由充裕资金推动,但碍于部分基本面已提前反映,保守维持富时综指年终目标在1480点。

未来料回归基本价值

“在考量长期盈利前景,以及市场预期价格下,富时综指已开始出现均值回归迹象,意味着无论当前股票价格高于或低于均值,未来都有很大的几率开始回归到基本价值。”

【结语】

冠病疫情对经济的冲击尚未完全消弭于无形,但各国股市却已提前反映利多,金融市场走势明显和经济脱节,就连一众投资达人也对如此怪异的现象感到不解。

这轮涨潮是真牛,还是披着牛皮的熊,谁也不知道。投资者当前可掌控的确定因素实在太少,贸然上车,小心翻车,还是乖乖回归基本面,别跟被市场潮流牵着鼻子走为好。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT