(吉隆坡17日讯)环境、社会与监管(ESG)投资渐成风潮,丰隆研究指出,ESG有助降低投资风险和强化回酬,越发获得国内银行重视,其中马来亚银行(MAYBANK,1155,主板金融服务组)表现更是冠绝群伦。

ADVERTISEMENT

丰隆研究表示,ESG投资已成为新风潮,研究显示自觉资本主义(Conscious Capitalism)可以帮助降低投资组合风险,从而获得更好的回酬。

“将ESG指数与非ESG等效项相比,我们发现无论区域和国家/地区,前者表现均优于后者,同时ESG在降低风险的作用显而易见,难怪ESG投资已被金融界巨看到巨大吸引力。”

投资者最关注6类ESG课题

从银行业角度来看,丰隆研究指出,投资者最关注的ESG课题共有6类,即(i)绿色与可持续融资承诺、(ii)隐私与数据安全、(iii)人力资本管理、(iv)金融包容性、(v)企业监管和(vi)商业道德。

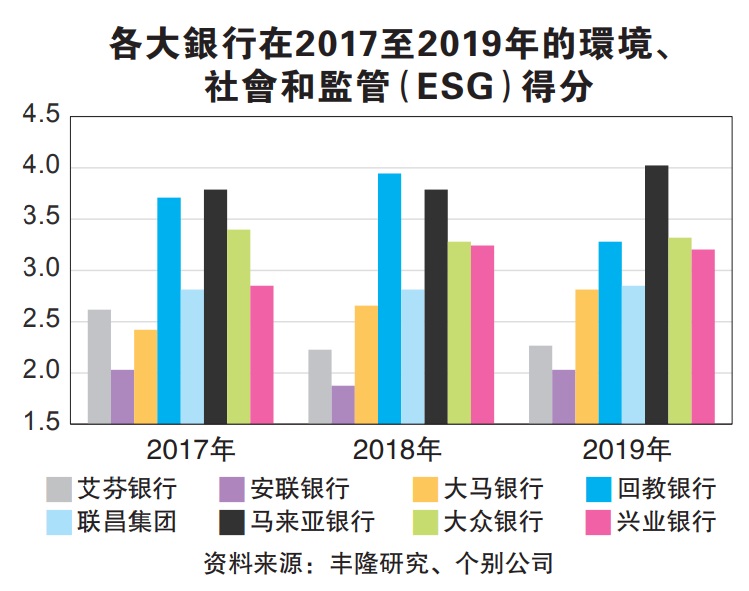

“为对国内银行ESG表现进行评分,我们挑选了具有可量化数据的关键领域,并拟定16项参数进行分析,再以最高‘8’分和最低‘1’分来为金融机构打分。”

该行发现,马银行以4分高居榜首,在社会与监管领域表现尤为卓越,而安联银行(ABMB,2488,主板金融服务组)受到环境和社会环节的低分影响,以2分敬陪末座。

多数银行ESG表现持续改善

“不过,我们发现多数银行ESG表现都持续改善,其中艾芬银行(AFFIN,5185,主板金融服务组)和大众银行(PBBANK,1295,主板金融服务组)社会环节得分有所增加,而安联银行、大马银行(AMBANK,1015,主板金融服务组)、联昌集团(CIMB,1023,主板金融服务组)和马银行均成功提振监管得分,仅有回教银行(BIMB,5258,主板金融服务组)和兴业银行(RHBBANK,1066,主板金融服务组)表现不进则退。”

整体来看,丰隆研究指出,以3年、5年或10年周期来看,ESG指数回酬均超出非ESG准则134基点、64基点和145基点,因此估值也较非ESG准则高出9至19%。

“我们发现ESG评分最高的马银行、大众银行和回教银行在过去3年、5年和10年,回酬较金融指数高出17%、24%和170%,并以高于1倍的账面估值和领域均值0.9倍的水平进行交易,反映出ESG投资能创造超额回酬(Alpha),但投资者在做出任何决策时,仍需纳入传统金融分析。”

该行补充,拥有良好的ESG实践有望提振银行盈利表现,进而推动股本回酬和长期增长率(LTG),以表现最好的3家银行来看,其平均股本回酬和账面估值均较高。

综合以上,丰隆研究维持银行业“加码”评级,主要是当前估值遭到低估,为投资者创造趁机吸纳的良机。

“以大资本银行股来看,马银行是投资首选,接着为大众银行和联昌集团,因为大众银行估值高昂、外资持股比例高,同时周息率较低,而联昌集团资产素质较不稳建,风险较高。”

兴业银行则是中资本银行股首选,主要是大马银行恐持续遭负面形象打击;回教银行靠着长期结构增长推动因素,以及更好的资产素质,打败艾芬银行和安联银行,成为小资本银行股投资首选。

全年拨备料减

联昌研究表示,在贷款损失拨备大增272.6%影响下,去年第四季银行业总净利下跌33%,但这仅是领域应对疫情预先做好准备,对此并不过于忧虑。

“我们正面看待银行业提前拨备的审慎措施,因这凸显出领域已建起强稳的缓冲器来应对2021财政年总呆账潜在走高冲击,因此我们预见今年银行业拨备将有所减少。”

该行看好大众银行和大马银行强劲表现下,上修领域2021财政年净利目标0.5%,但调低2022和2023财政年净利目标1.6%和1.7%,以反映国行减息25个基点和MCO2.0对贷款增长带来2%影响。

综合以上,联昌研究维持银行业“加码”评级,以反映营运环境好转,以及国行按兵不动,将使今年银行业净利有望重拾涨势。

“我们预期今年国内生产总值(GDP)将复苏5%,银行业盈利也将随之增长,但需慎防经济颓势延长,恐拖慢贷款增长和提高贷款损失拨备带来的下行风险。”

银行今年净利料增6%

在贷款损失拨备显著增加下,2020年第四季银行业净利大减33%,但分析员相信随着银行连续三季积极拨备,领域呆账损失拨备已处于下行周期的拐点,预见在净利息收入增长和拨备减少下,今年银行业核心净利将增长6%。

不过,分析员警告,银行业想要稳定复苏,需慎防贷款增长放缓、非利息收入减少,以及经常性开销增长3大挑战。

联昌研究表示,去年年第四季银行业总净利年减33%至45亿9000万令吉,跌幅显著高于第三季的19.2%,按季净利则下跌15.3%,归咎于贷款损失拨备大起272.6%,抵销净利息和非利息收入增长和经常性开销减少影响。

去年末季几乎所有银行净利都受贷款损失拨备增加拖累,仅有回教银行(BIMB,5258,主板金融服务组)在净回拨350万令吉下,净利增长22.8%。

该行说,在净利息收入增长,以及贷款损失拨备潜在减少下,预期银行业净利已经见底,有望从今年首季走向复苏。

“我们预期在国家银行按兵不动下,净利息收入有望增长4.7%,加上贷款损失拨备减缓少37.7%下,银行业2021财政年核心净利将增长6%,比较去年减少10.8%。”

联昌研究说,国行自去年7月已暂停减息,带动去年第四季银行业净利息收入增长0.8%,8大银行中更仅有马来亚银行1家录得跌势。

“若剔除马银行影响,银行业第四季净利息收入增长将转强至5.2%。”

此外,该行也看好净利息赚益跌幅将收窄,并在未来1至2个季度持续录得按季增长。

“第四季净利息收入重收涨势,让我们更有信心银行业2021财政年净利息收入将增长4.7%,其中贷款增长2至3%、净利息赚益扩张2至3个基点,以及账面修正损失利空不再将是3大关键因素。”

全年贷款料仅增长2至3%

与此同时,该行说,去年第四季有半数银行贷款增长放缓,回教银行则以10.7%领域称冠,遥遥领先领域平均的3.4%。

“不过,基于去年贷款增长主要获自动暂缓还贷措施提振,在上述效益挥发下,我们不预见今年贷款增长将延续强势,全年贷款料仅增长2至3%,低于去年的3.4%。”

联昌研究补充,虽然市场看好今年经济将强劲增长5%,但在行动管制令(MCO)2.0和年初确诊病例高企影响下,今年上半年商业贷款需求可能持续疲弱,同时政府疫苗接种计划也需时才能达成群体免疫效果。

联昌研究预期今年银行业非利息收入将减少4.5%,主要是丰厚的固定收入组合盈利是带动去年非利息收入增长的主因,但固定收入市场将难重演去年荣景,同时股市成交值减少也将影响股票经纪收入。

洪建文/报道

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT